في الصفحات التالية، أعدَّ المركز الأمريكي للأبحاث مجموعة مخصوصة من الرسومات البيانية الأسبوعية لخط الأسعار وحجم التداول للأسهم الأساسية التي حققت لنيكولاس دارڤاس 2,000,000 دولار. بينما حقق دارڤاس ذلك في فترةٍ تزيد قليلًا عن الـ 18 شهرًا، فقد أضفنا سجل البيانات لثلاث سنوات كاملة – من 1957 إلى 1959 – لنظهر تاريخ كل سهم قبل وبعد وأيضًا أثناء امتلاك دارڤاس له.

بالإضافة لوجود تعليق توضيحي بواسطة مُعِد الكتاب للأسباب التي كانت خلف اختيار دارڤاس لكل سهم، وتوقيت الشراء، واستخدامه لوقف الخسائر المتحرك اعتمادًا على نظريته للتحليل الفني – الأساسي التي شرحها هنا في كتابه.

الرسوم البيانية مرتبة وفق طريقة عرضها في هذا الكتاب حتى يتمكن القارئ ببساطة من متابعة تنسيقها مع ترتيب صفقات دارڤاس حسب حدوثها.

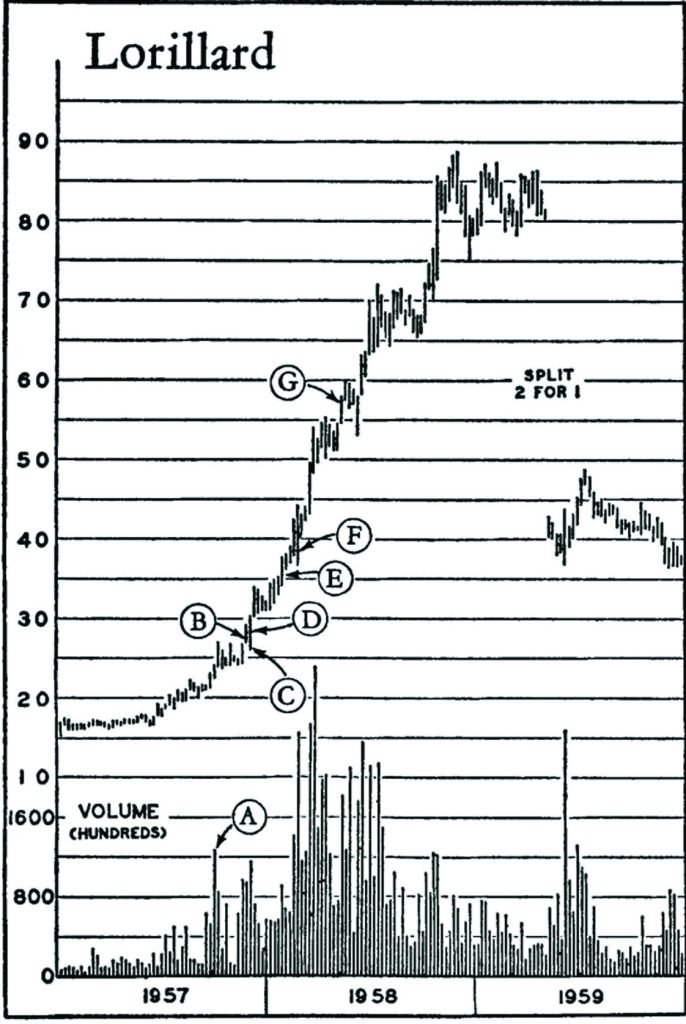

سهم “لوريلارد”

بدأ دارڤاس يسأل عن أسعار السهم عندما ارتفع حجم التداول فجأة من (A) عندما بدأ “يبرز من مُستنقع غرق الأسهم مثل المَنارة” على حد تعبيره.

اشترى أول 200 سهم في “لوريلارد” على 27 ½ (B) مع وقف خسائر محدود جدًّا عند 26. بعد عدة أيام حدث هبوط مفاجئ (C) لمس فيه خط الأسعار نقطة وقف الخسائر وتم بيع أسهمه.

ولكن الارتداد السريع للسهم أقنع دارڤاس بأن التقييم الأولي له كان صحيحًا، واشترى مرة أخرى 200 سهم على 28 ¾ (D).

ومع بناء الصناديق بعضها فوق بعض، اشترى دارڤاس 400 سهم آخرين على 35 و36 ½ (E). وقد ارتفع السهم بسرعة لقمَّة جديدة عند 44 ⅜.

وحدث هبوط مفاجئ لقاع الـ 36 ¾ في الـ 18 من فبراير وهو ما دفعه فزعًا لرفع أمر وقف خسائره إلى 36. ولكن هذا الأمر لم ينفَّذ، وكسب السهم العزم مباشرة؛ لذلك قام دارڤاس بعملية شراء أخيرة لـ 400 سهم على 38 ⅝ (F).

بينما استمر سهم “لوريلارد” في الزيادة في الأسعار وحجم التداول، كانت حماسة دارڤاس تزداد نحو البيع من أجل تحقيق مكسب سريع، ولكنه كان مُلتزمًا بواحدٍ من أهم مبادئ نظريته – “لا يوجد سبب لبيع سهم يصعد” – فقام بتحريك وقف الخسائر لمسافةٍ آمنةٍ خلف الأسعار التي ترتفع.

فيما عدا احتمال غلق صفقاته على وقف خسائر قريب جدًّا، حيث كان من الممكن أن يتم إيقافه في يونيو عندما سقط السعر فجأة إلى 53 ⅜، فإن دارڤاس كان يمكنه بسهولة أن يستمر مع سهم “لوريلارد” حتى بلوغه منطقة الـ 80 مع نهاية العام.

ولكن رغم ذلك، ففي مايو ازداد اهتمامه – بقوةٍ – بحركة سهم آخر قد يحتاج كل رأس مال يمكن أن يحصل عليه. ولهذا السبب باع الـ 1,000 سهم التي يمتلكها في “لوريلارد” مُبكرًا في مايو على 57 ⅜ (G). من أجل ربح كبير قدره 21,000 دولار. وقد أصبح الآن مستعدًّا للاستثمار في سهم ” إي. إل. بروس”.

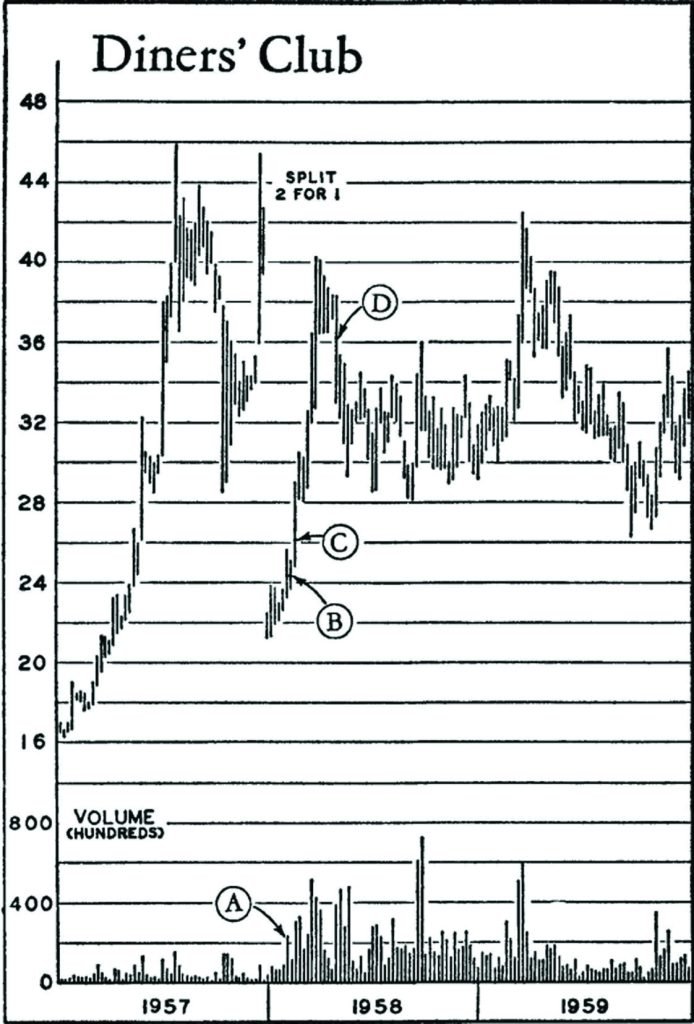

سهم “داينرز كلب”

رغم أن هذا السهم أظهر نموذجًا صاعدًا للأسعار في النصف الأول من 1957، إلا أن هذا الصعود لم يكن مصحوبًا بارتفاع في حجم التداول؛ فلم يحدث صعودٌ قويٌّ في حجم التداول إلا عند (A) عندما تم تقسيم السهم بنسبة 2 إلى 1. هنا أصبح دارڤاس مهتمًّا بسهم “داينرز كلب”. لقد وجد أن الشركة رائدة في مجالٍ جديدٍ مع كون الإيرادات في اتجاه صاعد مؤكد.

وبرضاه عن هذه النقطة في التحليل “الأساسي” للسهم، اشترى دارڤاس 500 سهم على 24 ½. وعندما استمر السهم في التقدم اشترى 500 سهم آخرين على 26 ⅛ بعد الشراء الأول بعدة أيام عند (C). كان يشاهد عن رضا تطور نموذج الصناديق في شكلها الهرمي الصاعد، مصحوبًا بصعودٍ هائلٍ في حجم التداول. وبينما كان السعر يرتفع كذلك، فقد كان يرفع وقف الخسائر إلى 27، ثم 31.

بعد الوصول لقمة جديدة عند 40 ½، بدا السهم فجأة لدارڤاس كأنه فقد عزيمته للصعود. كان يبدو كأن بناءَه الهرميَّ يتردد في وضع حجر عكس الاتجاه. كان يبدو مستعدًّا للتعثر. وخوفًا من السقوط، حرَّك دارڤاس وقف الخسائر إلى 36 ⅜.

في الأسبوع الرابع من أبريل، حدثت الواقعة التي أراد دارڤاس حماية نفسه منها؛ فقد غَطس سهم “داينرز كلب” عميقًا لأسفل، وتم بيع أسهم دارڤاس عند (D) مع تحقيقه أرباحًا تفوق الـ 10,000 دولار.

لقد اعتمد على التحليل الفني لحركة الأسعار بدون أي خوف، في نفس الوقت الذي قررت فيه شركة “أمريكان إكسبرس” الدخول في منافسة مع شركة “داينرز كلب” في مجال عملها. لقد كان نجاح توقيت دخوله وخروجه الزمني في هذه الصفقة هو سبب تأكيد اقتناعه بالجانب الفني من نظريته.

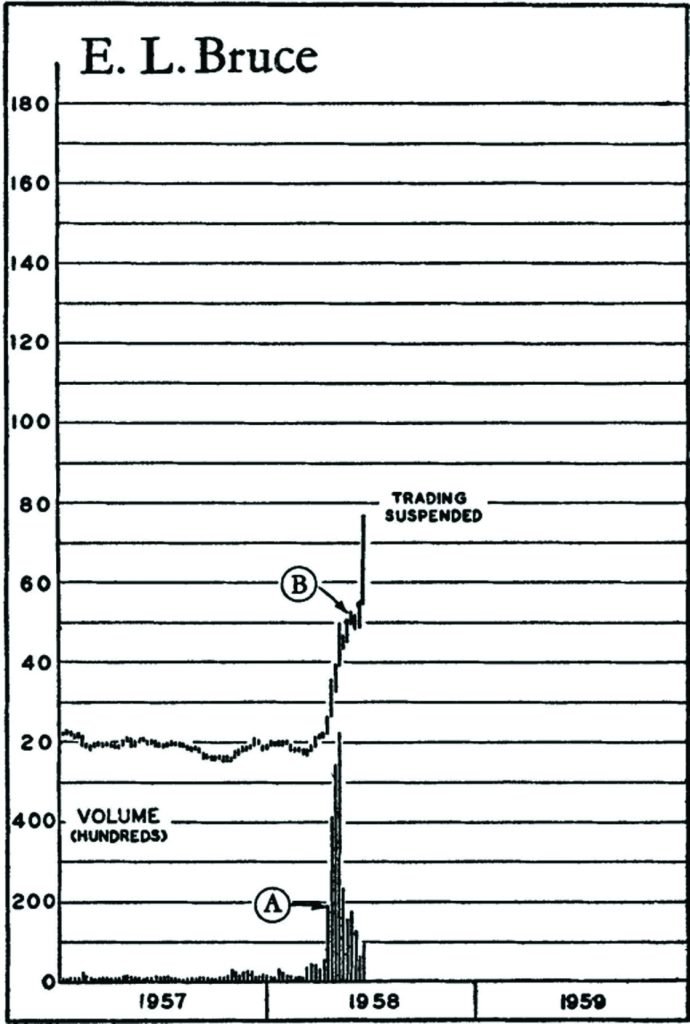

سهم “إي. إل. بروس”

في الوقت الذي كانت فيه كل أمواله مستثمرة في سهمي “لوريلارد” و”داينرز كلب”، لاحظ دارڤاس عند النقطة (A) أن هناك اهتمامًا متزايدًا حول سهم اسمه “إي. إل. بروس”. ورغم أن السهم لم يلبِّ متطلبات الجزء “الأساسي” من نظريته، لكن من الناحية الفنية، فإن نموذج حركة السعر كان متطابقًا مع نظرته لدرجة كبيرة.

بعد ارتفاع غير مسبوق من 18 إلى 50، حدث ارتدادٌ إلى 43 ½، ولكن بنظرته المُدربة رأى دارڤاس أن هذا الارتداد مُجرد رد فعل مؤقت للتزود بالوقود. وبرغم عدم توافر الأسباب التحليلية الأساسية، فإنه قد قرر أن يشتري منه قدر ما يستطيع لو ارتفع أعلى من 50، مُقتنعًا بصورة كاملة بأن حركة السهم تحمل إيقاعًا للتقدم، فباع أسهمه في “لوريلارد” ليجد مقدارًا كافيًا من الأموال يمكن استثماره في “بروس”.

في غضون ثلاثة أسابيع، ومع نهاية مارس، كان قد اشترى 2,500 سهم على متوسط سعري 52 (B).

وكما يُظهر الرسم البياني، فإن توقيته كان ممتازًا؛ فقد بدأ سهم “بروس” في الارتفاع، وكأن هناك مغناطيسًا يجذبه لأعلى. ومع وصول سعر السهم إلى 77، كان من الواضح أن هناك شيئًا مُذهلًا يحدث في سوق أمريكا للأسهم.

لقد أصبح الموقف رائعًا بالفعل؛ فالبائعون على المكشوف الذين اعتمدوا على “القيمة العادلة” للسهم كانوا يحاولون بإحباط شراء السهم بأي سعر لتغطية مراكزهم المفتوحة. تم إيقاف التداول على السهم، ولكن عُرض على دارڤاس أن يبيع السهم مقابل 100 دولار في السوق الموازي. وفي ذلك الوقت قام دارڤاس باتخاذ قرار تاريخي في حياته؛ فقد “رفض بيع سهم يصعد”. بعد عدة أسابيع، كان قد باع بمتوسط سعري 171 دولار، وحقق 295,000 دولار من الأرباح.

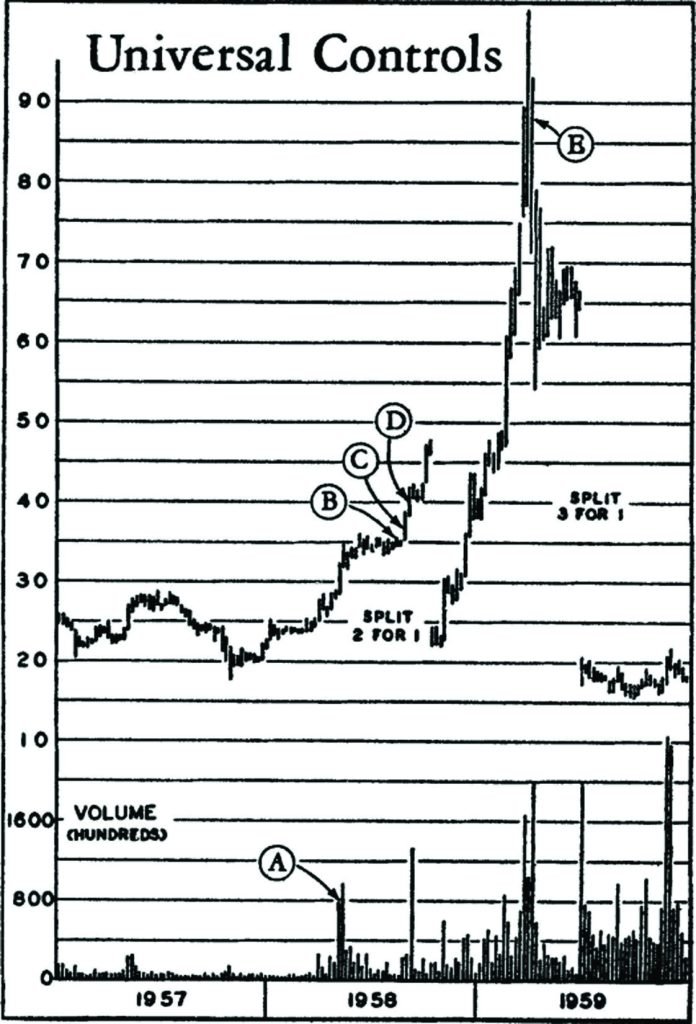

سهم “القيادة العالمية”

جذب السهم انتباه دارڤاس في يوليو 1958، بعد قفزة فجائية في حجم تداوله عند (A) مصحوبة بارتفاع في سعره من أسفل 32 إلى المدى 32 – 36.

في بداية أغسطس، قام بشراءٍ استكشافيٍّ حَذِر لـ 300 سهم على 35 ¼ (B). بعد أسبوعين عندما بدأ السهم في الصعود بثبات اشترى 1,200 سهم على 36 ½. ومع الحركة الصاعدة بعدها بعدة أيام اشترى 1,500 سهم آخرين على 40.

بعدها بفترة قصيرة، تم تغيير اسم الشركة لسهم “القيادة العالمية”، وتم تقسيم السهم بنسبة 2 إلى 1، وبذلك أصبح يمتلك 6,000 سهم.

في يناير 1959، عاد دارڤاس لنيويورك من رحلته الراقصة حول العالم، وبدأ يتداول من داخل شركات السمسرة، ممَّا كاد أن يفقده كل مكاسبه بسبب الأخطاء التي وقع فيها، ولكنه لم يقم ببيع سهم “القيادة العالمية” الذي كان أداؤه ممتازًا خلال تلك الفترة.

ولكن في مارس بدأ السهم يتعرَّض لمشاكل، وذلك بعد ارتفاع صاروخي في ثلاثة أسابيع من 66 إلى 102.

تصرف نيكولاس دارڤاس مع هذا السهم كما فعل مع سهم “داينرز كلب”؛ فقد رفع وقف الخسائر ليكون أسفل آخر إغلاق، فتمَّ تفعيل وقف الخسائر، والبيع عند النقطة (E). وخرج من السهم على أسعار تراوحت ما بين 86 ¼ و89 ¾ بفارق 12 نقطة فقط عن أعلى قمة للحركة الصاعدة للسهم. وقد حقق أرباحًا قُدِّرت بـ 409,000 دولار من هذه الصفقة.

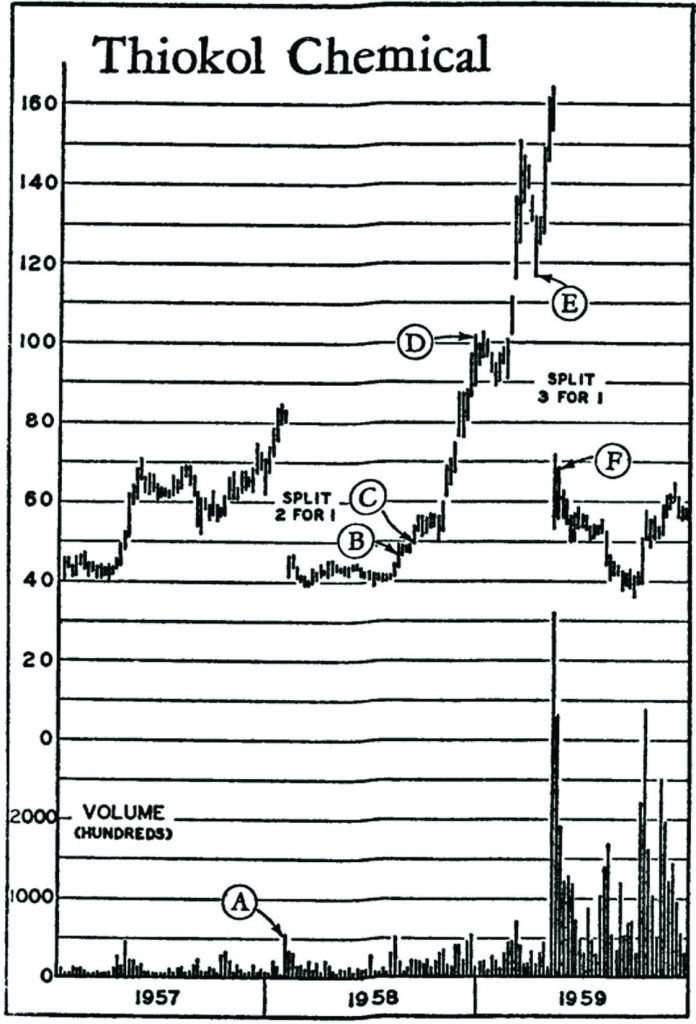

سهم “ثايكول الكيميائية”

لاحظ دارڤاس السهم عندما كان في طوكيو في بداية 1958، وذلك عندما حدث ارتفاع مفاجئ في حجم التداول مع حدوث عملية تقسيم بنسبة 2 إلى 1 في السهم عند (A).

بعد مراقبته، اشترى كمية استكشافية قدرها 200 سهم على سعر 47 ¼ عند (B). بعد أربعة أسابيع، اندفع السهم نحو سعر 50 عند النقطة (C)، وعندها اشترى دارڤاس 1,300 سهم آخرين على 49 ⅞.

بعد ذلك قدمت الشركة حقوق اكتتاب لقدامى المساهمين، وهو ما وفّر لنيكولاس دارڤاس فرصة فريدة لشراء كميات كبيرة من هذا السهم بالهامش وبسعر مميز كما شرح بالتفصيل في كتابه. والنتيجة كانت حصوله على 6,000 سهم بسعر 42 دولارًا، وفي نفس الوقت كان سعر السهم السوقي يتوسط منطقة الـ 50 دولارًا. دفع دارڤاس في هذه الصفقة 111,000 دولار، واشترى بالهامش ما قيمته 350,000 دولار من الأسهم.

بعد ثلاثة أشهر من ذلك عند النقطة (D)، أخبره السمسار بأن إجمالي أرباحه وصل إلى 250,000 دولار وكان يحثه على البيع لجني الأرباح.

لم يستسلم دارڤاس لرغبة البيع، وحرك وقف الخسائر خلف الأسعار المرتفعة. في مارس، خرجت الأخبار لتقول إن السهم سيقسم بنسبة 3 إلى 1 ممَّا أدى إلى نشاط سعري كبير في السهم. وخوفًا من خروج الأمور عن السيطرة، أوقفت هيئة الرقابة المالية لبورصة نيويورك استخدام وقف الخسائر في محاولةٍ للحدِّ من التداولات عليه، وبذلك افتقد دارڤاس أهمَّ سلاح يعتمد عليه في التداول، فباع دارڤاس أسهمه بعد التجزئة الأخيرة التي وصل عددها إلى 18,000 سهم على سعر 68 عند النقطة (F)، وحقق من وراء هذه الصفقة 862,000 دولار من الأرباح.

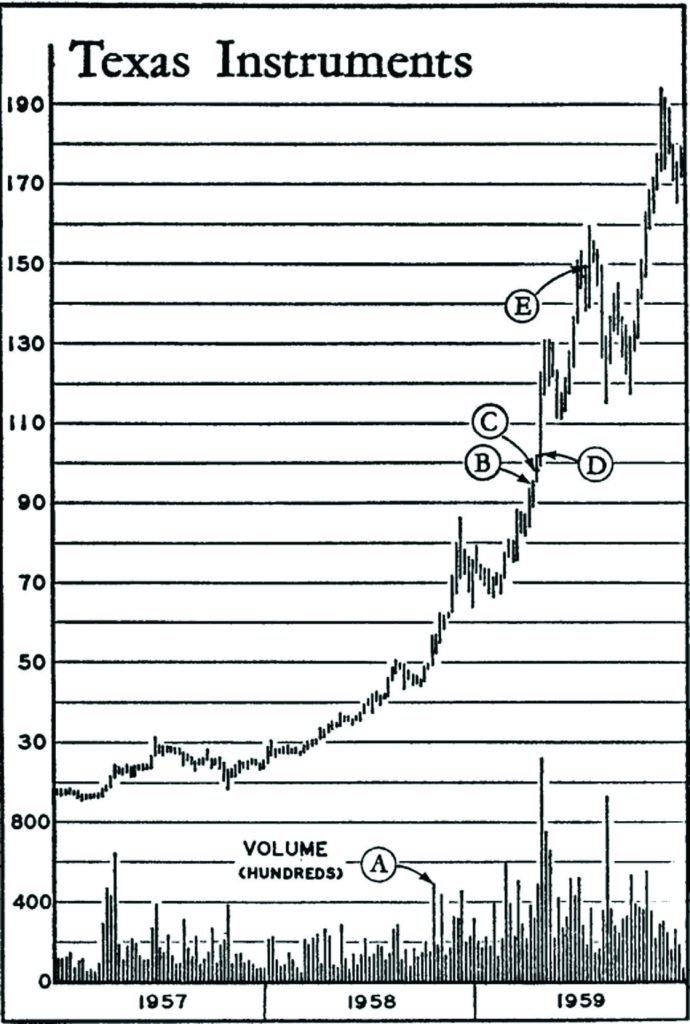

سهم “أدوات تكساس”

بعد صفقة دارڤاس في سهم “القيادة العالمية”، كان عليه أن يتوخى الحذر الشديد قبل التفكير في ضخ كل الأموال التي كسبها مرة أخرى إلى السوق حتى لا يثير الانتباه بمشترياته؛ لأن رأس ماله أصبح كبيرًا.

مع نهاية 1958، لاحظ دارڤاس سهم “أدوات تكساس” الذي كان يتحرك صعودًا بثبات لأكثر من عام، مع زيادة حجم التداول عليه في أكتوبر عند النقطة (A) على الرسم البياني.

اشترى دارڤاس 2,000 سهم في الأسبوع الثاني من أبريل 1959 بسعر 94 ⅜. في الأسبوع التالي، أضاف لمشترياته 1,500 سهم آخرين على 97 ⅞ عند (C). وبعدها بأيام، قام بقراره الأخير لشراء 2,000 سهم على 101 ⅞.

في السادس من يوليو، أغلق سهم “أدوات تكساس” على 149 ½ عند (E). وفي ذلك التوقيت، كان دارڤاس يستعد للسفر لتقديم عرض راقص في مونت كارلو حيث وضع وقف الخسائر في مكان ما أسفل سعر الإغلاق ليحمي ثروته التي وصلت إلى 2,250,000 دولار.

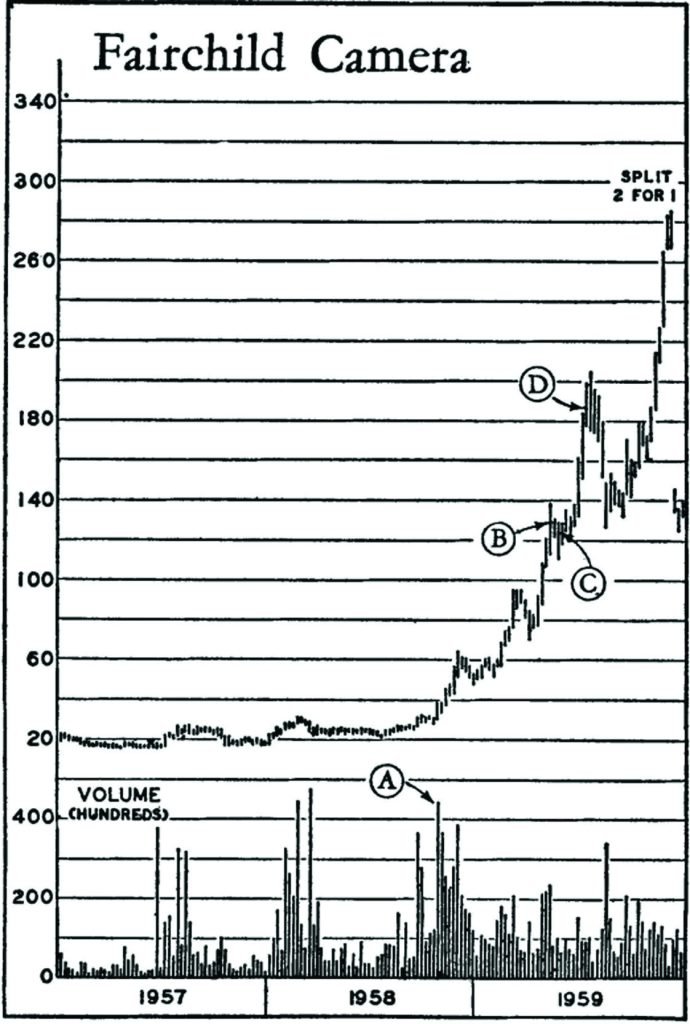

سهم “فارشيلد كاميرا”

بعد أن حقق نيكولاس دارڤاس أكثر من 1,000,000 دولار من الأرباح، كان من الأسهل عليه – ليعيد استثمار أرباحه – أن يُقسم الأموال بين أكثر من سهم. وقد توصل من خلال البحث لأربعة أسهم، فقام بعملية شراء استكشافية في كلٍّ منهم. وكان سهم “فارشيلد كاميرا” أحد الأسهم التي أثبتت لدارڤاس قوتها النسبية في السوق.

مع نهاية 1958، حدثت قفزة في حجم التداول على السهم عند (A) تزامنت مع ارتفاع سريع ومستمر في سعر السهم، وهو ما أثار اهتمام دارڤاس، فقام بعملية شراء استكشافي بعدد 500 سهم على سعر 128 عند النقطة (B). ومع ارتفاع السهم في السعر، كان دارڤاس قد اشترى 4,000 سهم عند النقطة (C) بأسعار تتراوح ما بين 123 ¼ و127.

بامتلاكه 4,500 سهم في “فارشيلد كاميرا”، بالإضافة لأسهمه في “راديو زينس” و”أدوات تكساس”، جلس دارڤاس يُراقب نمو ثروته ويرفع وقف الخسائر ليلاحق ارتفاع الأسعار. ومع آخر فصل في هذا الكتاب، كان سهم “فارشيلد كاميرا” قد وصل سعره إلى 185 عند النقطة (D).

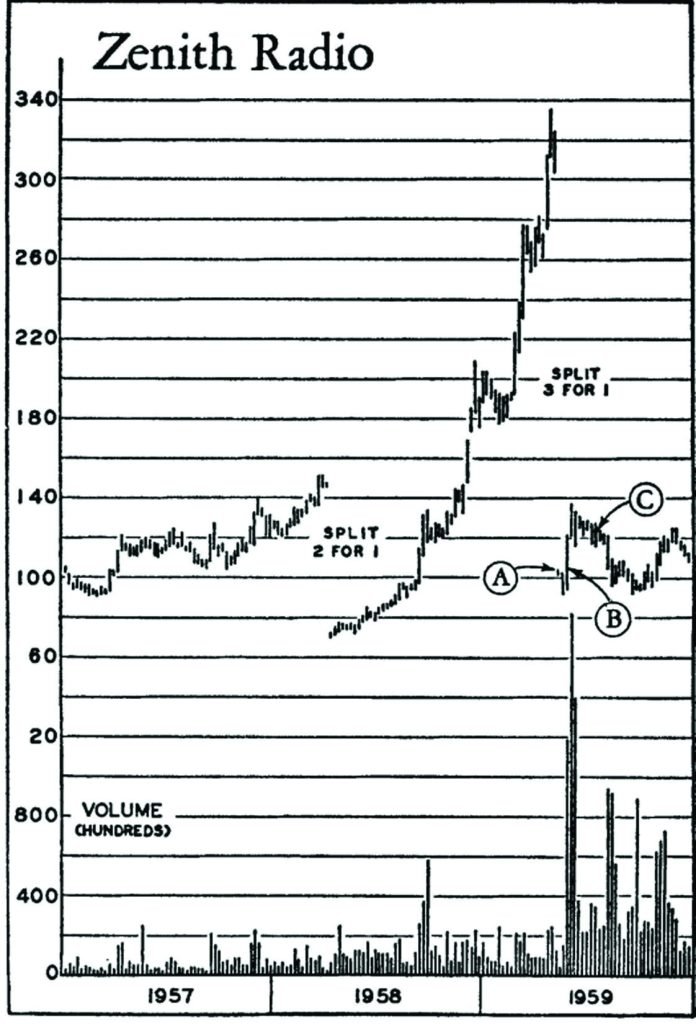

سهم “راديو زينس”

ذلك هو ثاني سهم استثمر فيه دارڤاس عائداته من صفقة سهم “ثايكول”، حيث قام بعملية شراء استكشافية على سعر 104 عند النقطة (A) قبل أن تعلن الشركة تجزئة السهم بنسبة 3 إلى 1 بفترة قليلة. وعندما بدأ السهم في الارتفاع، اشترى 5,000 سهم بأسعار تتراوح بين 99 ¾ و107 ½ عند النقطة (B).

استمر السهم في التحرك لأعلى محققًا قدرًا جيدًا من الأرباح لدارڤاس؛ وفي يوم 6 يوليو 1959 – عندما أنهى دارڤاس هذا الكتاب – كان سعر السهم قد وصل 124 عند (C)، وهو ما يُظهر أرباحًا تقدَّر بـ 100,000 دولار.