حتى هذه اللحظة، تعلمت أساسيات الطريقة التي كانت كريمة جدًا معي. حان الوقت الآن لتعلم كيفية تنظيم هذه الأجزاء في نهج استثماري متماسك ومربح. بعد الانتهاء من ذلك سيكون لديك فهم كامل لنهجي، فقد حان الوقت لمشاركة المزيد من أسرار السوق والأسهم التي تعلمتُها.

ابدأ بفعل هذا

أول شيء يجب عليك فعله إذا كُنت تريد أن تكون ناجحًا في السوق هو تخصيص بعض من وقتِك كل يوم لمشاهدة أدوات التداول والاستماع إليها. يجب أن تأخذ بعض الوقت لرصد بعض الأرقام ثم التأكد من أن لديك وقتًا للتفكير فيها لمدة دقيقة أو دقيقتين. إذا ذهَبت إلى السوق بطريقة عشوائية، واجتهدت فيه لأسبوع واحدًا ثم أهمَلتَه في الأسبوع التالي، بشكل متكرر، ومتقطع، فسوف يعاني حسابك المصرفي.

المُضاربة مهمة صعبة وتتطلب التفاني وقَدرًا ملائم من الوقت من أجل الحفاظ على حيوية أدواتك لسماع نبض السوق. وبالتالي، يجب أن تُقرِر أولًا، وأعني حقًا أن تُقرِر، أن هذا هو شيء تريد القيام به. بمجرد اتخاذ هذا القرار، لن تواجه مشكلة في إيجاد الوقت للقيام بالعمل المطلوب.

بمجرد أن تُقرِر أن “تَهِب حياتك للسوق” إذا جاز التعبير، فقد حان الوقت لبدء العمل على المؤشرات المختلفة التي ناقشتُها. هذا يعني أنك ستحتاج إلى شراء دفتر ملاحظات بحلقات وتجهيزه كما هو موضَّح أدناه لتتبع أرقام سوق الأسهم اليومية. كما ترى، كل المعلومات التي تحتاجها تناسب صفحة واحدة. من السهل الاحتفاظ بهذه السجلات التي ستساعدك في اتخاذ قراراتك على المدى القصير والمتوسط.

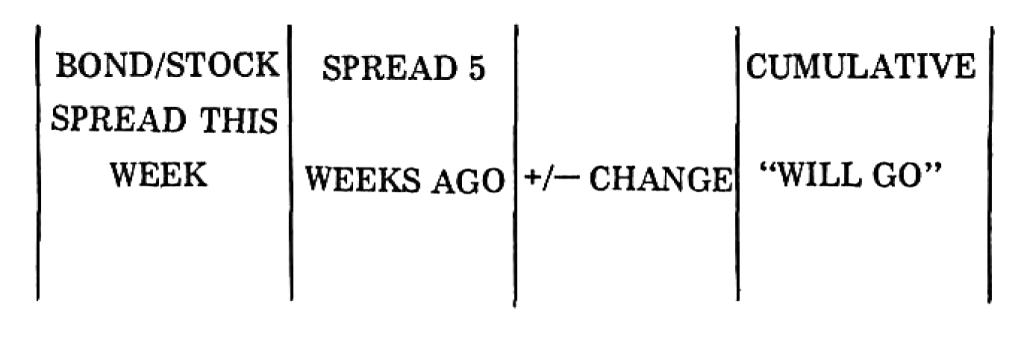

ستحتاج أيضًا إلى إنشاء قسم للمؤشرات طويلة المدى، تلك التي ستجمع بياناتها الأولية على أساس أسبوعي. يجب تخصيص صفحة واحدة حصريًا للحصول على المعلومات الخاصة بـ ” مؤشر سوف أذهب” وحِسَابها. يجب أن يظهر هذا القسم على النحو التالي:

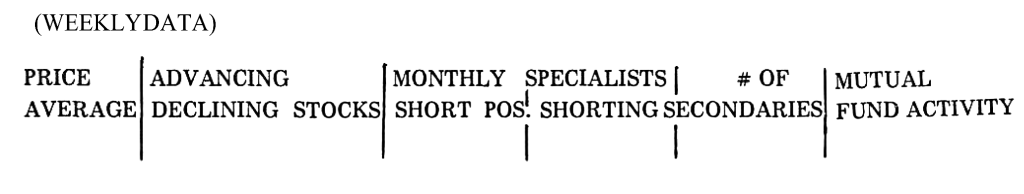

سيحتوي القسم الثالث والأخير من أدوات توقيت سوق الأسهم على مساحات لأدوات التوقيت طويلة المدى. يجب أيضًا تسطير هذه الصفحة في أعمدة لكي تبدو كما يلي:

ستحتاج أيضًا إلى إعداد بعض أوراق العمل لمتابعة الأسهم الفردية. في جزء سابق من هذا الكتاب، تم إعطاؤك التنسيق الذي يمكنك استخدامه لإعداد أوراق العمل هذه. مكالمة واحدة يوميًا إلى سِمسَارك ستمنحك المعلومات المطلوبة عن جميع الأسهم اليومية وأرقام السوق التي تحتاجها. بعض الناس (هل تستمع يا أبي) لديهم مشكلة في الاتصال بالوسيط للحصول على أرقام. يعتقدون أن ذلك سوف يقطع وقت انشغال السمسار. حسنًا. عادة، السماسرة ليسوا مشغولين بهذا القدر، وحتى لو كانوا كذلك، فإن السمسار الجيد لا يكون مشغولًا جدًا لإعطاء عملائه القَيمِين أي نوع من المعلومات. أنت تدفع للسمسار الخاص بك الكثير من العمولات بالدولار. فلا تشعر بالخجل من استخدام خدماته. فخدماته باهظة الثمن للغاية، لذا استفد من أموالك.

ستحتاج أيضًا إلى ورق مخطط لرسم المؤشرات المختلفة. أود أن أقترح عليك زيارة دار الطباعة المجاورة لك والحصول منهم على بعض الورق المُخطط للرسم البياني. إنه أخضر ويصعب استخدامه قليلاً مقارنةً باللون الأزرق الفاتح الذي أستخدمه، لكنه أفضل شيء متاح بسهولة. أولئك الذين يريدون النوع الدقيق من ورق الرسم البياني الذي أستخدمه يمكنهم طلبه من ناشر هذا الكتاب مقابل خمس دولارات لكل مائة ورقة (الحد الأدنى للطلب) من ورق مقاس 11 × 17 بوصة. هذه حقًا ورقة التخطيط المثالية. لقد شيدتُها وطبعتُها خصيصًا لعملي.

سوف يستغرق الأمر حوالي خمسة أيام عمل لتجميع جميع أدَواتك، ولكن فيما بعد سيتعلق الأمر فقط بالحفاظ على الأرقام مُحَدَّثة على أساس يومي وهذا ليس بالأمر الصعب.

من أين تحصل على المعلومات التي تحتاجها

إذا كُنت قادمًا جديدًا إلى السوق، أقترح عليك توجيه انتباهك إلى بعض كُتب السوق الجيدة الأخرى التي أُدرجها هنا. إنها خلاصة الكتب. حتى لو كُنت تعمل في السوق لسنوات عديدة، ولكنك لم تقرأ هذه الكتب، يجب عليك ذلك. فَهُم جزء من حجر الزاوية في قصة نجاحي:

| How to Triple Your Money Every Year with Stock Index Futures, George Angell |

| كيف تُضاعِف أموالك كل عام مع العقود الآجلة لمؤشر الأسهم، جورج أنجيل |

| Stock Market Trading Systems, Gerald Appel & Fred Hitschler |

| أنظمة تداول سوق الأسهم، جيرالد آبيل وفريد هيتشلر |

| A Master Plan for Winning in Wall Street, Gene Brady |

| خطة رئيسية للفوز في وول ستريت، جين برادي |

| Technical Analysis of Stock Trends, Edwards and Magee |

| التحليل الفني لاتجاهات الأسهم، إدوارد وماجي |

| Profits in the Stock Market, H.M.Gartley |

| الأرباح في سوق الأسهم، إتش إم جارتلي |

| Granville’s New Strategy of Daily Stock Market Timing for Maximum Profits, Joseph Granville |

| إستراتيجية جرانڨيللي الجديدة لتوقيت سوق الأسهم اليومية لتحقيق أقصى قدر من الأرباح، چوزيف جرانڨيللي |

| The Moving Balance System – A New Technique for Stock & Option Trading, Humphrey Lloyd |

| نظام الرصيد المتحرك – تقنية جديدة لتداول الأسهم والخيارات، همفري لويد |

| Options As a Strategic Investment, Lawrence McMillan |

| الخيارات كاستثمار استراتيجي، لورانس ماكميلان |

| Technical Analysis Explained, Martin Pring |

| شرح التحليل الفني، مارتن برينج |

| How I Found Stocks that Doubled in A Year, Michael Scott |

| كيف وَجَدت الأسهم التي تضاعفت في عام، مايكل سكوت |

| How I made $1,000,000 Trading Commodities Last Year, Larry Williams |

| كيف ربحت 1،000،000 دولار من تداول السلع العام الماضي، لاري ويليامز |

قد ترغب أيضًا في الاشتراك في مجلة الـ “بارونز الاقتصادية الأسبوعية” Barron’s Financial Weekly Magazine وقد ترغب في الاشتراك في صحيفة “وول ستريت”. هذا ليس ضروريًا. يمكنك الحصول على نفس الأرقام من السمسار الخاص بك وعندما تحتاج إلى بيانات تاريخية سابقة، فإن سِمسَارك أو مكتبتك المحلية لديها كل ما تحتاجه.

في واقع الأمر، قد تكون صحيفة “وول ستريت” أسوأ شيء يمكنك الاشتراك فيه. أعتقد هذا لأسباب كثيرة. بادئ ذي بدء، إنها مكتوبة بشكل جيد لدرجة أنها تجذب انتباهك لتقرأ كل ما هو مكتوب بحيث لا يمكنك أن تضعها بعيدًا بعد أن تقرأ مقالًا أو مقالين… وكلها تستغرق وقتًا في القراءة … الكثير من الوقت بالنسبة للرجل المشغول.

ثانيًا، إذا قمت بالاشتراك في المجلة، فسوف تقرأ بلا شك أعمدة القيل والقال في الصفحة الخلفية. هذه الأعمدة التي يُفترض أنها تتكلم عن نشاط السوق هي في الواقع مجرد ثرثرة وترويج. احترس من هذه الأعمدة فهي ليست مضيعة للوقت فحسب، ولكنها لن تفعل الكثير لمساعدتك على تعلم أي شيء على الإطلاق عن السوق. إنها مليئة بالمفاهيم المغلوطة والأفكار الخاطئة. ابتعِد عنهم.

يمكن أن تكون الخدمات الاستشارية مساعدة كبيرة لك إذا سمحت لهم بذلك. بصفتي ناشرًا سابقًا للخدمات الاستشارية، أعتقد أنني أعرِف المنطقة جيدًا. أعرِف أيضًا، وبصورة شخصية، عن كل كُتَّاب رسائل السوق في هذا البلد. بشكل عام، هم مجموعة جيدة من الأشخاص… يبذلون قصارى جهدهم لمساعدة المشتركين. الأمر يتعلق فقط بأن البعض لا يمتلك كل المهارات المطلوبة. لكن… هناك العديد من الرسائل التي تناقش بشكل مفتوح مؤشراتها وستمنحك نظرة ثاقبة إضافية حول السوق والأسهم والنطاق الكامل لاستراتيجيات التداول. يمكن أن تكون هذه الرسائل تعليمية وغنية بالمعلومات. سوف تريدهم لقيمتهم التعليمية، وليس لقيمتهم الاستشارية. جرب أفضل ما لديك لتعلم حيلهم في التجارة. بعض أفضل الخدمات التي تشارك معرفتها مع المشتركين هي:

من سيساعدك؟

هناك مجموعتان أساسيتان من الأشخاص الذين سيساعدونك في السوق – الوسطاء ذوو الخبرة الجيدة ومَن لديهم خدمات استشارية. سيوفر لك الوسطاء الفرديون وأصحاب الخدمات الأصغر حجمًا المزيد من المعلومات والاقتراحات والمساعدة في إنشاء المؤشرات أكثر من أي شخص آخر أعرفه.

كيف تستخدم السماسرة لِصالحك

لقد أشَرت بالفعل إلى الحاجة إلى إقامة علاقة جيدة مع الوسيط الذي تتعامل معه وللتأكد من أنك تستخدم خدماته بحُريَّة لتقديم عروض الأسعار، وما إلى ذلك. هناك وظائف أخرى يمكنه القيام بها. أحدها هو أن يزَودك بتقارير بحثية من قسم الأبحاث في شركته حول الشركات المختلفة التي تتابعها. لقد وجدت شركة واحدة جيدة بشكل خاص، وهي “جولدمان ساكس” Goldman Sachs، والوسيط الذي أتعامل معه يعرف الأسهم التي أتبعها. إذا سمع أو رأى أي أخبار مهمة، فإنه يبقى على اتصال دائم معي ليخبرني بآخر التطورات.

مرة أخرى، تذَكَّر أن معظم شركات الوساطة لديها مكتبات للكتب الاستثمارية، وصحيفة “وول ستريت”، إلخ. استخدِم هذه الخدمات. أنت تدفع لهم في كل مرة تعطي لهم فيها امرًا.

لكن اسمح لي أن أُحَذِرُك من استخدام الوسطاء في كثير من قراراتك الاستثمارية. بعد كل شيء لديك نظامي الخاص بالتجميع والتوزيع، والذي يساوي ملايين الدولارات وصدِقوني، سوف يتفوق على أي توصية من شركات الوساطة سواء في السوق الصاعد أو الهابط.

هذا لأنه نهج واقعي للسوق يعتمد على حقائق ملموسة يمكننا جميعًا رؤيتها وقياسها. من ناحية أخرى، يمكن إهمال توصيات شركات الوساطة لأسباب عديدة. أكثرها شيوعا هو بيع الأسهم!

لا يدرك العديد من المستثمرين، ولكن هذا حقيقي، أنه في العديد من الحالات يحاول سِمسَارهم الودود بيع الأسهم لهم، حيث يتم دفع عِمُولة إضافية للوسطاء مقابل البيع. بمعنى آخر، يحصل الوسيط على العمولة العادية بالإضافة إلى مكافأة إضافية لبيع هذا السهم بعينه. هذا مُخيف جدًا. إذا أراد شخص ما أن يتخلص الآخرون من أسهمهم لدرجة أنه سيدفع للوسطاء أموالًا إضافية لجمع بعض الأسهم بقيمة منخفضة، فأنت بذلك تعلم أن هذه الأسهم يتم تخزينها من أجل بعض الصعود القادم.

بالنسبة إلى طريقة تفكيري، هذا تضارب كبير في المصالح. يجب أن يكون هناك قانون يفرض على الوسطاء الإفصاح عن الوقت الذي يبيعون فيه سهمًا مقابل علاوة، وعن حجم هذه العلاوة ومن يدفعها. ولكن لا يوجد. وربما لن يكون هناك أبدًا. إن بورصة نيويورك لتداول الأسهم عبارة عن مجموعة مترابطة من الأشخاص.

كيف تدفع عمولات سمسرة أقل

سوف تستهلك تكاليف العمولة رأس المال الخاص بك، إذا لم تكن حريصًا. من الضروري أن تقوم بجولة للحصول على أفضل خدمة بأقل تكلفة ممكنة.

ففي الأساس، هناك نوعان فقط من بيوت العمولة – “شركات الخدمة الكاملة” و”شركات الخصم”. ومن بين دور الخدمة الكاملة ” ميريل لينش” Merrill Lynch، “باش للتحوط” Prudential Bache، و” إي إف هوتون” E. F. Hutton، و”شيرسون” Shearson، و”دين ويتر رينولدز” Dean Witter Reynolds.

عمولات الأسهم في هذه البيوت مرتفعة للغاية. أنت تدفع مقابل نصيحة الوسيط. لكن مع هذه التقنيات، لن تحتاجها.

هناك طريقتين لخفض تكاليف العمولة الخاصة بك. يمكنك الذهاب إلى “سمسار خصم”، بمعدلات أقل بكثير. أكبرهم هي شركة “شارلز شواب لخصم السمسرة” Charles Schwab Discount Brokerage الناجحة للغاية وذات السمعة الطيبة، يمكنني أن أوصي بهم بشدة.

البديل الآخر، إذا كانت لديك علاقة جيدة مع سِمسَارك الحالي وترغب في البقاء معه، فحاول التفاوض معه على سعر أفضل. عادة ما يكون هذا هو الأكثر نجاحًا، خاصة إذا كان يقدر عملك ويخشى، أن تذهب إلى سمسار خصومات.

إذا كُنت متداولًا نشطًا، فمن الحكمة استخدام أحد هذه الأساليب. يمكنك أن تتخيل مقدار المدخرات التي يمكنك توفيرها. في العام الماضي وحده، تداوَلت بأكثر من أربعة عشر مليون دولار من الأسهم. بمتوسط 2٪، أي ما يقرب من 280 ألف دولار من العمولات. تمامًا كما هو الحال في أي عمل تجاري، يجب أن تنتبه إلى النفقات العامة. في المُضاربة، العمولات هي أكبر نفقاتك العامة.

ما هي الأسهم التي يجب اتباعها

إن القسم التالي له نفس أهمية الفصول الخاصة بتوقيت السوق والتجميع والتوزيع. ادرسه عن كثب.

على مر السنين ابتكرت طريقة لاختيار الأسهم التي يجب علّى تتَبُّعهَا. إنها طريقة من أربعة أجزاء تسعى إلى تحديد نوع الأسهم التي يجب اتباعها ثم توجيهي في الاتجاه الصحيح. الطريقة الأولى هي الطريقة التي تختار الأسهم لتتَبُّعهَا من القائمة الأكثر نشاطًا. الطريقة التالية تختار الأسهم التي تُعتَبَر قضايا نمو تقليدية جيدة، بينما الطريقة الثالثة تبقي آذانها مفتوحة للمواقف الخاصة وتُرَكِز الطريقة الرابعة والأخيرة على النشرات أو الأسهم التي تستجيب بشكل جيد لتحركات السوق.

من الصعب جدًا تداول الأسهم الأكثر نشاطًا. لهذا السبب، لست من كبار المتابعين لأكثر الأمور نشاطًا. هناك أيضا هيمنة كبيرة عليها من قِبَل الجمهور وصناديق الاستثمار. ومع ذلك، هناك نقطة مهمة هنا يجب ألا تغفلها. عندما يدخل السوق منطقة شراء متوسطة أو طويلة الأجل كما تقول مؤشراتنا، تَحَقَق من القائمة الأكثر نشاطًا واكتشف ما إذا كان بإمكانك تحديد أي أسهم تُحقق ارتفاعات سنوية جديدة على الرغم من الأزمة في السوق.

إذا كان الأمر كذلك، فلديك فائز كبير محتمل بين يديك. المعايير مرة أخرى هي سوق بيع مُفرط بشدة، متوسط أو طويل الأجل، وسهم في القائمة الأكثر نشاطًا (استخدم المنشور الأسبوعي الذي يصدر يوم الأحد لأكثر عشرين سهما نشطًا) يرتفع إلى قمة جديدة لهذا العام. أتَبِع هذا السهم عن كثب. تم رصد بعض الفائزين الكبار على الإطلاق بهذه الطريقة البسيطة نسبيًا.

تُعتَبَر أسهم النمو طويلة المدى الجيدة واحدة من فئات الأسهم المفضلة التي يجب اتباعها مع أرقام التجميع والتوزيع. إن اختيار مثل هذه المَركَبَات هو حقًا سهل جدًا. في الواقع، يمكن للمرء أن يفعل ذلك فقط بمجموعة من كُتب الرسوم البيانية طويلة المدى. هناك أيضًا بعض أسهم النمو القياسية طويلة الأجل التي أحب متابعتها وأشك في أنها لن تكون موجودة لفترة طويلة قادمة. وهم “شركة ماكدونالدز”، “بولارويد”، “بوروز”، “والت ديزني” Walt Disney، “ربرميد” Rubbermaid، ” كلوروكس” Clorox، “شركة إم جي أي سي للاستثمار” MGIC Investment Corp، “ريتشفيلد الأطلسي” Atlantic Richfield، “شركة تاندي” Tandy Corp و”سينتاكس”.

كيفية اكتشاف أسهم النمو طويل المدى من الرسومات البيانية

هذه مسألة بسيطة تتمثل في استعراض دفتر الرسم البياني طويل الأجل الذي يعطي نشاط تداول الأسهم خلال العشر إلى الخمسة عشر عامًا الماضية. من خلال القيام بذلك، ستلاحظ وجود عدد قليل من الأسهم التي لا يبدو أنها تنخفض أبدًا… وهم في مسارات مستقيمة تقريبًا. هذه أسهم نمو جيدة. هذه هي أسرع طريقة أعرفها لتحديد مكانهم. دع تاريخ التداول السابق للسهم يخبرك ما إذا كان سهمًا ينمو من حيث سعر السوق. إذا كان الأمر كذلك، فالاحتمالات تستحق متابعته لقمم سعرية جديدة، وهو ما أعتقد أن عمل مؤشر “خط التجميع والتوزيع” سيشير إليه معظم الوقت.

المواقف الخاصة أمر يصعب تحديده ومتابعته. عادة، عندما يضعك شخص ما في موقف خاص، فأنت تكون في طور “التكييُس”. ربما ليس عن قصد من قِبَل الطرف الذي يقوم بعملية الترويج، ولكن مع ذلك، فإن المواقف الخاصة عادة ما تكون مجرد “مواقف خاصة”.

ولكنني، مِثلُك تمامًا، يتم منحي هذه الصفقات الخاصة من وقت لآخر. أستمع باهتمام إلى روتين الأغنية والرقص حول سبب ارتفاع الأسهم إلى القمر بحلول يوم الأربعاء المقبل. ثم، وهذا أمر مهم، أقُوم بإعداد أرقام التجميع والتوزيع الخاصة بالسهم لمعرفة ما إذا كانت القصة حول الموقف الخاص صاعدة حقًا أم مجرد صعود اعتيادي! يخبرني هذا السطر الصغير الموثوق به دائمًا ما إذا كانت معلوماتي جيدة.

إن مركبات التداول المفضلة لدي هي الأسهم الساخنة التي تتبع السوق… الطيارون. هذه، أيضًا، من السهل جدًا اكتشافها. الأسهم الحالية التي أصنفها كطيارون هي سهم “المعدات الرقمية” Digital Equipment، “العمليات الجديدة” New Process، “ايتيك” Itek، “فنادق هيلتون” Hilton Hotels، ” بيانات التحكم ” Control Data والأسهم المماثلة.

هذه هي المسائل الأكثر استجابة لنزَوَات الأسواق. فمثل سوق السلع، يتحركون بسرعة. ما تبحث عنه هنا هو الأسهم التي تصعد وتهبط في نفس الوقت مع السوق. اختيار مثل هذه الأسهم ليس بالأمر الصعب. ما عليك سوى مقارنة السهم بالسوق ومعرفة ما إذا كان يتحرك معه بانسجام، ماعدا أن حجم حركته يكون أكبر من حجم حركة السوق. إذا كان الأمر كذلك، فلديك سهم يستعد للطيران – وهو سهم يستحق المتابعة.

سر خاص حول اختيار الأسهم للمتابعة

سيصاب بعض قراء هذا الكتاب بخيبة أمل من الفقرات القليلة التالية. هذا لأنني سأختلف معك وأُخبِرك بالابتعاد عن الأسهم المنخفضة السعر من 10 دولارات إلى 30 دولارًا للسهم. إذا كُنت جالسًا هنا في مكتبي معي، فسأناشدك وأتوسل إليك ألا تتداول أبدًا في الأسهم منخفضة السعر. أقول هذا لعدة أسباب أود أن أناقشها معك.

السبب الأكثر أهمية هو، سأكون صريحًا معك، إن دراستي الخاصة بالتجميع والتوزيع لا تعمل بطريقتها النموذجية عادة مع الأسهم منخفضة السعر. في الواقع، لدي قاعدة صارمة وسريعة. أنا لا أتابع أي سهم يكون سعره أقل من 30 دولارًا. لا يجب عليك ذلك أيضًا. أعلم أن هذا يعني أنك ستُفَوِّت بعض المراحل المبكرة مع عدد قليل من الفائزين الكبار، لكن هذا لا يهم. ما تحتاجه هو شيء متسق.

يعتبر السهم الذي يزيد سعره عن 30 دولارًا أمريكيًا للسهم أكثر اتساقًا وموثوقية للعمل معه من الأسهم الرخيصة. لماذا؟ كما ترى، فإن الأسهم منخفضة السعر هي الأكثر جاذبية للأشخاص الذين لديهم أموال أقل… للمُضاربين الذين ليس لديهم أي فكرة عما يفعلونه. مما يجعل السهم الرخيص يتأرجح من حار إلى بارد في غضون دقائق. ينتج عن هذا أنماط تداول جامحة ومتقلبة للسهم… وهذا النمط، الجامح وغير المنتظم بسبب التيارات العاطفية المتقاطعة للمتداولين الصغار، هو الأكثر صعوبة في المتابعة.

ابتعد عن الأسهم ذات الأسعار المنخفضة!

فهذه الأسهم لا يهيمن عليها الجمهور فقط، ولكن معظم الأسهم التي تم التلاعب بها تتراوح بين 10 دولارات و25 دولارًا وهي صفة مشتركة بينهم. هذه هي الأسهم التي يديرها بعض المُرَوِّجين، ويبيعونها للجمهور ثم تُوقِف هيئة الرقابة التداول عليها. المروج بالخارج والجمهور يمسك الحقيبة. بمجرد كسر السهم فوق منطقة 30 دولارًا، فإنه يفقد جمهوره العاطفي ويختار المتداولين المحترفين، أشخاص مثلي، الذين يكونون أكثر موضوعية. ثم يطور السهم أسلوب تداول أفضل بكثير… أسلوب أكثر قابلية للتنبؤ باتجاهه.

متى تتخذ أول صفقة لك

لا تبدأ في اتخاذ أي قرارات بأموال حقيقية حتى تقوم أولًا برسم مؤشر “خط التجميع والتوزيع” على أحد الأسهم لتغطية أحدث نقطتي تحول في السوق. لا يمكن أن تكون هناك فترة زمنية محددة، ولكن هذا يعني عادة أنك بحاجة إلى بيانات تداول لمدة شهرين تقريبًا قبل أن تبدأ في رؤية ما يحدث بالفعل في أرقام التجميع والتوزيع. من الضروري مقارنة حركة السهم بالسوق وكلما كانت فترة المقارنة الزمنية أطول، كلما كانت لديك فكرة أفضل عن التجميع.

بعد القيام بما ورد أعلاه، حان الوقت تقريبًا لإجراء تداولاتك. أنت تتابع أرقام السوق وتتلقى إشارات حركة السوق للشراء أو البيع.

ثم يتعلق الأمر باكتشاف أفضل المرشحين. أنا شخصيًا أحب أن أضع أموالي في أفضل ثلاثة أسهم. سأفعل هذا حتى لو كان ذلك يعني أنه كان علَيَّ استخدام أوامر “اللوت الفردي”[[1]] Odd Lot Orders. هناك راحة في التنويع وأحيانًا ستشتعل النيران حقًا في السهم الثاني أو الثالث من بين أفضل ثلاثة أسهم وسيكون الفائز الأكبر.

لذا… حدد اختياراتك ثم قم بمراجعة قائمة التحقق بعناية مرة أخرى. هل تم استيفاء جميع المعايير؟ إذا لم يكن الأمر كذلك، فلماذا تخطط لاتخاذ إجراء. أنت بالتأكيد لم تتعلم من خسائري.

الأسباب الخمسة الأكثر شيوعًا لخسائر سوق الأسهم

إلى جانب عدم اتباع قائمة التحقق الخاصة بي، هناك خمسة أسباب شائعة أخرى للخسارة أريدك أن تكون على دراية جيدة بها، حتى لا تخرج وتبدأ في تكبد الخسائر فورًا. من وقت لآخر، يجب عليك مراجعة هذه القائمة لمعرفة ما إذا كُنت لا تقوم ببعض هذه الأخطاء الشائعة. من السهل جدًا الانزلاق إلى أي من هذه الأمور التي تهدر المال.

1) الاندفاع – ربما يكون هذا أكبر أخطائي في السوق. لا أفكر في أي شيء سوى في وضع كل سِنت أمتلكه في السوق ثم الدخول بالهامش. إنه لَأمر رائع عندما تكون على حق، ولكن عندما تكون مخطئًا… فهذا مؤلم جدًا. لقد حدث هذا لي مرة واحدة وآمل ألا يتكرر ذلك أبدًا. ليست هناك حاجة لمحاولة أن تكون مُقامِر بالسوق. المُقامرة تؤدي فقط إلى تقصير مقدار الوقت اللازم لتجعلك تخسر كل أموالك. كن قَنُوعًا بالتداول بمعظم أموالك، ولكن ليس كُلُّهَا.

2) تعقيد الأمور – إنه لأمر مدهش كيف ينتهي الأمر بالوافدين الجدد في السوق إلى الدخول والخروج، في الشرائط المنغولية العكسية الصغيرة، أو غيرها من أدوات الاستثمار المعقدة للغاية. إنهم يحاولون المراجحة بين “بورصة ساحل المحيط الهادئ” Pacific Coast Exchange وسهم “بيج بورد” Big Board، وما إلى ذلك. هذه كلها تكتيكات متطورة للغاية يعاني منها حتى أكبر المحترفين في “وول ستريت”. يجب أن نهتم فقط بالشراء، البيع، والبيع على المكشوف. علاوة على ذلك، أصبحنا نُعَقِد الأمور أكثر من اللازم من أجل مصلحتنا.

3) الرغبة في الشراء من القاع والبيع عند القمة بالضبط – لماذا نُصِر جميعًا على الدخول والخروج من أدنى قاع أو أعلى قمة تصل لها الأسعار والتي لا يمكننا أبدًا تحديدها بدقة. لكننا نفعل هذا. في إطار جهودنا للقيام بما يبدو مستحيلًا، ينتهي بنا الأمر إلى الشعور بالارتباك والحيرة وخسارة أموالنا.

عندما تبدأ في اللعب في السوق عن قرب، فإنك تواجه جميع أنواع الإحباط والعواطف. أقول هذا على الرغم من حقيقة أنني حصِلت في كثير من الأحيان على قاع الحركة السعرية بالضبط. على الرغم من ذلك، فنادرًا ما وصَلت إلى القمة بالضبط. عندما تتجه نحو المستحيل، تبدأ في مخالفة الكثير من القواعد وفقدان السيطرة على هدوءك العاطفي. عندما يحدث ذلك، من الأفضل أن تأخذ حمامًا باردًا لأنك لن تتخذ أي قرارات استثمارية ذكية.

4) ترك الخسائر تتضخم – بمجرد أن تُظهِر صفقتك خسارة، فإنها تصرخ بأن قرار الاستثمار كان خاطئًا على الأرجح. إذا ثبت خطأ هذا القرار ثلاثة أيام متتالية، فقد حان الوقت للاعتراف بالخطأ والتحرك بسرعة. لا يمكنك أن ترغب في استعادة السهم لسابق عهده. لا يمكنك التأثير على سعر السهم، لذا يجب أن تتفاعل مع ما يفعله. إذا كانت الأمور تسير عكس توقعاتك، اعترِف بهذه الحقيقة وأغلق الصفقة.

يتمنى الكثير من الناس أن تستعيد أسهمهم بضع نقاط حتى يتمكنوا من إنقاذ الموقف بالخروج عند نقطة التعادل. ولكن نادرًا ما يحدث ذلك. أعرف سيد محترم اشترى ألف سهم بسعر 65… كانت هذه هي كل مدخراته… ورفض بعناد الاعتراف بأنه اتخذ قرارًا استثماريًا خاطئًا. في 62 كان يجب أن يخرج لكنه لم يفعل… ظل ينتظر عودة السهم إلى 65.

لا يزال ينتظر عودة السهم، الذي يتداول الآن عند 4 دولارات للسهم، ليعود إلى 65 دولار… قصة حزينة للغاية!

5) المشاعر – لقد عزفت بالفعل على هذا بما فيه الكفاية، لكن من الأفضل التأكيد في كثير من الأحيان على الحاجة إلى الحفاظ على هدوئك والامتناع عن الانغماس في الصخب العاطفي. يكون الأمر سهلًا للغاية عندما تربح المال بجنون – آلاف الدولارات في كل ساعة يفتح فيها السوق… ربما من خمسة إلى عشرة آلاف دولار في غضون أيام فقط. إن مثل هذه الأمور الصاخبة، إذا هيمنت عليها المشاعر، يمكن أن ينتهي بها الأمر إلى إعطائك بعض الآثار النقدية السلبية جدًا لأنك ستخرج من السوق في وقت مبكر جدًا. في فن المُضاربة، ستكون أسوأ أعداء نفسك. لا تنسى هذا أبَدًا.

[[1]] من الناحية العيارية يعتبر أي أمر شراء بأقل من 100 سهم لوت شراء فردي. تكون عمولات التداول للعقود الفردية أعلى عمومًا على أساس النسبة المئوية من تلك الخاصة بالعقود القياسية نظرًا لأن معظم شركات الوساطة لديها حد أدنى ثابت من العمولة لإجراء مثل هذه المعاملات.