يُمثل اختيار السهم المناسب حوالي 50٪ من المعركة. أما باقي الأمر فيتعلق باختيار الوقت المناسب لشراء السهم. القراران اللذان يتعين علينا اتخاذهما كتجار أو كمستثمرين هما ما يجب شراؤه ومتى.

لقد رأيت المئات من المشاركين في السوق ووَجدت أن لديهم القليل من المعرفة القيّمة حول الفئة الاستثمارية التي ينتمون إليها أو ما الذي يحاولون كَسبه من سوق الأسهم.

في احدى الدقائق تجدهم مُضاربون على المدى القصير، وفي اللحظة التالية يتحولون إلى مستثمرين على المدى البعيد. واحدة من أكبر مشاكلهم هي أنهم يغيرون باستمرار صورتهم الذاتية وكذلك أهدافهم. لا عجب في أنهم يَفشَلون.

لذلك، إذا كُنت تريد الربح في السوق، فيجب عليك أن تعرف مَن أنت وماذا تريد.

هذه النقطة كُنت أُلاحِظُها بوضوح في شركة الوساطة التي كُنت أزورها. كان أحد الزبائن في غرفة التداول طبيبًا جيدًا جدًا والذي كان مستعد لفعل كل ما في وسعه من أجل تعليمي حول السوق. بدأ بالحديث عن آخر عملية شراء له. لا أتذكر السهم، لكنني لن أنسى أبدًا ملاحظات الطبيب الجيدة والمتوهجة حول الشركة. ارتفعت الأرباح لخمس سنوات متتالية. كان لديهم منتج أفضل، مبيعات أفضل، تمويل أفضل وما إلى ذلك.

في الواقع، كان يتوقع أن يستهدف الاحتفاظ بالسهم لـ 20 عامًا تقريبًا، كان منطقه معقولًا ومقنعا. كان له معنى. اِقتَنَعت على ما يبدو أنه وبالتأكيد لديه سهم جيد. كل ما كان عليه فعله هو الجلوس والانتظار.

في حوالي خمسة عشر دقيقة عبرت كتلة من هذا السهم على الشريط الأسعار. لقد انخفض السهم نقطة، فعبَس وجهه. ثم عبرت كتلة أخرى من الأسهم للبيع، ثم أخرى. فكان هذا ما فعله. في طَرفَة عين، انطلق الطبيب إلى سمساره وأخبره أن يبيع كل ممتلكاته في هذا السهم – وبسعر السوق!

في أقل من ثلاثين دقيقة، تحول هذا الرجل من مُضارب طويل المدى إلى مُضارب قصير المدى! والاثنان لا يختلطان معًا. إذا كُنت تتداول باستخدام التحليل الأساسي، فيجب أن تلتزم به. لا تحاول القفز من نمط تجاري لآخر ثم تتوقع أنه يمكنك العمل بين فكرتين متضادتين وهدفين متعارضين.

يُفتَرَض أن المسيح عليه السلام قد نصح طبيب آخر وقال له، “يا طبيب، داوي نفسك.” أنا متأكد من أنه إذا قدم نصيحة عن التداول في أسواق المال لأي مُضارب أو مستثمر لقال له، “يا مُضارب، اعرف نفسك”.

إنك لن تعرف كيفية التعامل مع سوق الأوراق المالية حتى تتعرف على نفسك وأهدافك الاستثمارية. هذا يعني أنه يجب عليك التوقف والتفكير في طريقة عيشك بالكامل. كم من الوقت لديك لتخصيصه للسوق؟ وكم من الوقت تريد أن تُخَصِصَه للسوق؟

كم من المال لديك؟ إذا كُنت تعمل برأس مال محدود، فأنت لا تريد أن تكون تاجرًا على المدى القصير. ما مقدار الإجهاد والتوتر العاطفي الذي يمكنك تَحمُّله؟ هل تسمح لك وظيفتك الحالية بمتابعة تحركات الأسعار في السوق خلال اليوم؟ هل أنت مرتاح للشراء بالهامش والتداول به؟ هل أنت شخص على قدر مرتفع من التوتر بحيث لا يمكنك الاحتفاظ بممتلكاتك على المدى الطويل؟

عندما يكون لديك إجابات لهذه الأسئلة، يمكنك بعد ذلك البدء في تحديد جانب السوق الذي ستعمل معه.

كيفية التنبؤ بالتحركات على المدى القصير

يعد التنبؤ بالسوق على المدى القصير هو الأصعب بسبب التقلبات الحادة والغير منتظمة قصيرة المدى في حركة الأسعار. ومع ذلك، هناك بعض أدوات التداول التي عادة ما تُمكِن المرء من تحديد نقاط البيع والشراء على المدى القصير بدرجة عالية من الدقة.

هذه الأدوات ذات قيمة فقط للمتداول قصير المدى أو الشخص الذي لديه الوقت لإلقاء نظرة أقرب على حركة السوق. ولا يحتاجها كل المُضاربين. إذا كُنت مُضارب على المدى الطويل أو المتوسط فقد ترغب في متابعة مؤشر واحد قصير المدى، فقط لمساعدتك في تحديد أفضل توقيت. ومع ذلك، لا يحتاج المستثمر العادي لهذه المؤشرات إلى حد كبير.

هناك في المتوسط حوالي اثني عشر حركة قصيرة المدى صعودًا أو هبوطًا في السنة. وبالتالي، فإن تعرضك لمخاطر السوق يكون أكبر من حيث أن لديك المزيد من القرارات التي يتعين عليك اتخاذها. هناك احتمال أكبر للخطأ.

مؤشراتي المفضلة على المدى القصير

أحاول التخلص من أكبر قدر ممكن من الأخطاء وذلك بانتظار حدوث إجرائيين قبل أن أتخذ أي قرار قصير الأجل. هذين الإجرائيين هما:

1. حدوث حركة ممتدة قصيرة المدى

2. حدوث انعكاس في الاتجاه مدعوم بمؤشر العزم

كيف تتحقق من وصول السوق إلى نقطة التشبع البيعي أو الشرائي

عندما بدأت في نشر خدمتي الاستشارية لأول مرة، لم تكن هناك خدمات أخرى تُقدم توصيات قصيرة المدى في السوق. لكن الآن، هناك عدد كبير جدًا ممن يقدمون هذه الخدمة، بدأ معظمهم بحضور ندواتي التعليمية. لقد قضى الجميع، بمن فيهم أنا، العديد من الساعات في محاولة تطوير أداة مثالية وشاملة لتوقيت السوق على المدى القصير. بعد ثلاث سنوات من إجراء أبحاثي الخاصة، مبادلة المؤشرات مع الآخرين ودفع المال بصعوبة للآخرين مقابل الوصول لهذه “الأسرار”، أَدرَكت أنه لا توجد أدوات مثالية لتوقيت السوق على المدى القصير. كُلّهُم لديهم عيوب. في الواقع، عادة ما يكون الاعتماد على مؤشر ما بصورة ميكانيكية هو أسوأ شيء يمكنك القيام به.

إن الأمر يشبه إلى حد كبير رسم صورة. لن يرسم أسوأ فنان في العالم صورة جيدة لمجرد أنه يمتلك أفضل فرشاة في العالم.

أهم جانب في توقيت السوق هو فهم موقع السوق الحالي وإلى أين يمكن أن يتجه. يؤدي الافتقار إلى هذه المعرفة إلى الخطأ الأكثر شيوعًا الذي يرتكبه المستثمرون – وهو الشراء أو البيع في وقت مبكر جدًا. قد يخبرك سِمسَارك، مستشارك المالي، صديقك أو صحيفتك “الموثوقة” أن السوق في ذروةِ تَشَبعه البَيعي، وبالتالي فهو جاهز للشراء. لكن هل هو حقًا كذلك؟ كيف يعرفون؟ كيف لك أن تعرف؟

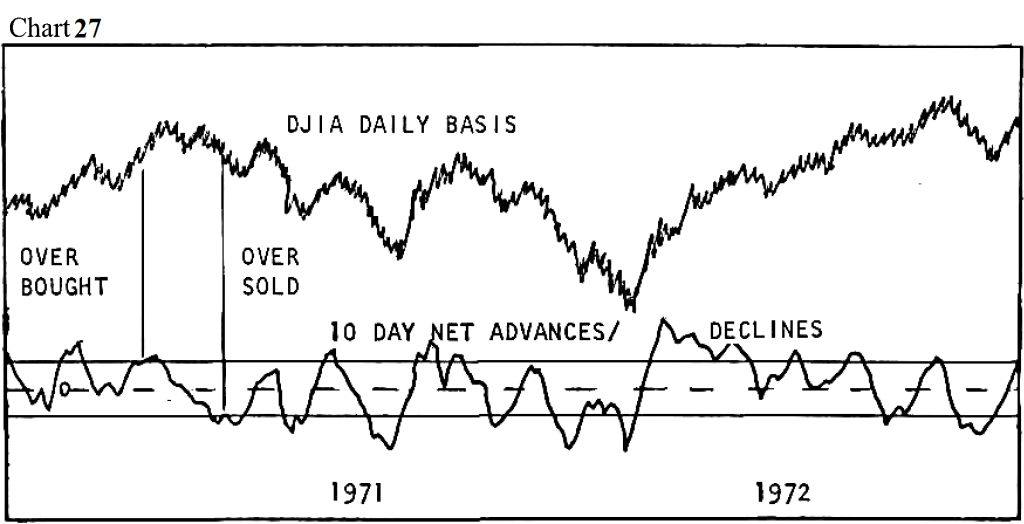

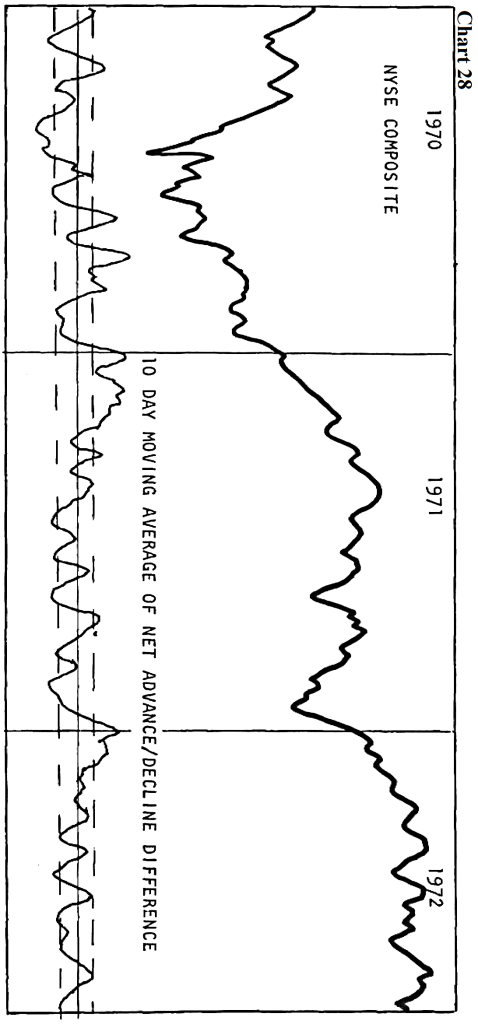

أعتقد أن أفضل مؤشر على وصول السوق للتشبع البَيعي / الشرائي يأتي من الدراسة المتأنية للمتوسط المتحرك لمدة 10 أيام لعدد الأسهم الصاعدة والهابطة في السوق.

كما تُظهِر الرسوم البيانية، فإن المتوسط المتحرك لمدة عشرة أيام للفَرق الصافي بين الأسهم الصاعدة والأسهم الهابطة يقوم بعمل رائع للإشارة إلى المناطق العامة التي يجب أن يكون المرء قادرًا على توقع انعكاسات السوق منها. يتم إنشاء هذا المؤشر من خلال أخذ الفَرق بين المتوسط المتحرك لمدة عشرة أيام للأسهم الصاعدة والمتوسط المتحرك لمدة عشرة أيام للأسهم الهابطة. سيكون الرقم الناتج موجَبًا ومرسومًا فوق خط الصفر عندما يكون رقم الأسهم الصاعدة لمدة عشرة أيام هو أكبر الرقمين. وعندما يكون رقم الأسهم الهابطة لمدة عشرة أيام هو الأكبر، سيكون الرقم سلبي ويتم رسمه أسفل خط الصفر.

يشار إلى ذروة التشبع البَيعي عندما ينخفض هذا المؤشر إلى أقل من 2000 نقطة. يشار إلى ذروة التشبع الشرائي من خلال ارتفاع المؤشر فوق – ثم الانخفاض مرة أخرى إلى ما دون – 1000 نقطة. الغرض الوَحِيد من هذا المؤشر هو إخبارنا ما إذا كان السوق في ذروة التشبع الشرائي أو ذروة التشبع البَيعي على المدى القصير.

هناك طريقة أخرى لتحديد مناطق ذروة التشبع الشرائي أو ذروة التشبع البَيعي على المدى القصير تتطلب مزيدًا من الحِسَابَات الرياضية، ولكنها تؤدي المهمة بصورة أفضل بكثير. تتضمن هذه الطريقة استخدام “مؤشر التداول” Trading Index وهو مؤشر يمثل النسبة ما بين عدد الأسهم الصاعدة إلى الهابطة منسوب إلى حجم التداول الصاعد إلى الهابط.

يتألف المؤشر من ثلاث خطوات. ابدأ بقسمة عدد الأسهم الصاعدة لليوم على عدد الأسهم الهابطة. يَمنَحُك هذا نسبة الأسهم الصاعدة إلى تلك الهابطة. ثم قم بقسمة حجم التداول الخاص بالأسهم الصاعدة على حجم التداول الخاص بالأسهم الهابطة، لتحصل على نسبة الحجم الصاعد إلى الهابط.

يتم حساب “مؤشر التداول” بعد ذلك بِقسمة نسبة الأسهم على نسبة حجم التداول. الرقم الناتج سوف يتأرجح من قراءة تدل على التشبع الشرائي من قاع مستوى الـ 0.4، إلى قراءة تدل على التشبع البَيعي فوق مستوى الـ 2.00. أَقُوم بإنشاء هذا المؤشر في نهاية التداول كل يوم. يمكنك أيضًا الحصول على المؤشر باستعمال الآلات الحاسبة. هذا سيوفر عليك القيام بالحسابات الرياضية.

الخطوة الأخيرة هي حساب متوسط متحرك لمدة 10 أيام من “مؤشر التداول”. سوف يرتفع وينخفض من أقصى منطقة الـ 1.30 إلى منطقة الـ 0.80 المنخفضة.

يتم تسجيل تشبع بَيعي قصير الأجل عندما يصعد المؤشر فوق قيمة الـ 1.3. ويعطي المؤشر قراءة تدل على التشبع الشرائي عندما يهبط أسفل الـ 0.8. ستُظهِر دراسة الرسم البياني أهمية “مؤشر التداول”.

متى تتخذ إجراء؟

الآن بعد أن عرِفت كيفية تحديد مناطق ذروة التشبع الشرائي والبَيعي على المدى القصير، فقد حان الوقت لمعرفة متى تدخل السوق… لتدير إشارات الشراء والبيع الخاصة بنظام تَدَاوُلِك.

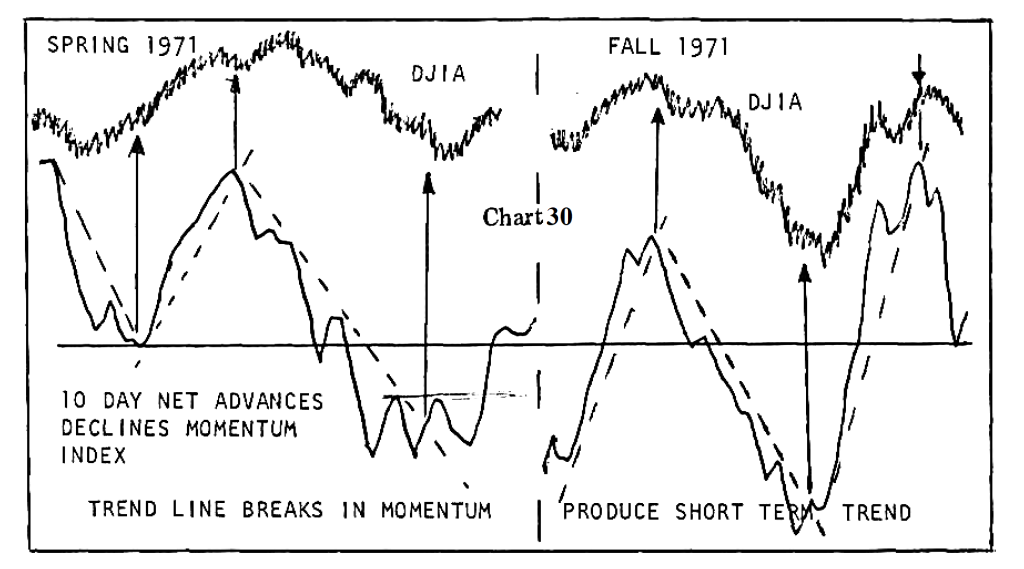

تشير دراساتي إلى أن أفضل وقت ممكن لاتخاذ إجراءات قصيرة الأجل في السوق يحدث عندما يعكس تدفق العزم في السوق على المدى القصير نفسه بشكل مُقنع. تُظهِر هذه الدراسات نفسها أن أدوات قياس العزم هذه تسبق السوق في الارتفاع والانخفاض. مثل أي شيء آخر، فإن أدوات قياس العزم يمكن أن تتحرك بصورةِ عَرَضِيَّة. ومع ذلك، يتم التخلص من الغالبية العظمى من الحركات العَرَضِيَّة المِنشارية الشكل إذا انتظرنا أولًا أن يعطي السوق قراءة تشبع شرائي أو بَيعي. عندما تَحدُث مثل هذه القراءات، فإن الانعكاسات في مؤشر العزم تعطي إشارات توقيت جيدة جدًا.

شرح لمؤشر العزم

لا تدع مصطلح “مؤشر العزم” The Momentum Index يخيفك. فأنتَ تعرف بالفعل كيفية بنائه! حقًا. كما ترى، فإن صافي الفَرق لمدة 10 أيام بين الأسهم المرتفعة والمنخفضة هو انعكاس دقيق لعزم السوق. هذا يعني أن كل ما عليك القيام به هو مراقبة ” مؤشر تأرجح الأسهم الصاعدة / الهابطة” لمدة 10 أيام لمعرفة ما إذا كان يعكس اتجاهه في الأوقات التي وَصفتُهَا بأنها ذروة التشبع الشرائي أو البَيعي. هذا كل ما في الامر!

لمساعدتك على الشعور بشكل أفضل بهذا المفهوم، أقِدم لك بعض الصور المقربة الحقيقية لتوقيت السوق حتى تتمكن من معرفة مدى فائدة مؤشر العزم – بيانات الأسهم الصافية لمدة 10 أيام – في اكتشاف انحرافات السوق.

يمكن أيضًا الحصول على نقاط البيع والشراء عندما يكسر “مؤشر التداول لمدة 10 أيام” خط الاتجاه الخاص به لأعلى أو لأسفل كما هو مُوَضَّح في الرسوم البيانية لتوقيت السوق على المدى القصير. من المهم أن تلاحظ كيف يعطي “مؤشر التداول لمدة 10 أيام” إشارات في كثير من الأحيان على الرغم من هبوط السوق. عندما يشكل هذا المؤشر اتجاهًا محددا جيدًا، فإن انعكاس هذا الاتجاه يعطي إشارات سوق ممتازة.

كيفية التنبؤ بحركات المدى المتوسط

يعد التنبؤ بحركات المدى المتوسط أبسط لأنه لا يوجد سوى انعكاسَين أو ثلاث انعكاسات سوقية متوسطة المدى في العام. يقارن هذا ربما بعشرة إلى خمسة عشر انعكاسًا للسوق على المدى القصير! كما ترى، فإن الاحتمالات تفضل العمل على اتجاهات السوق متوسطة المدى. إن مَبدئ “اليين واليانج” الأساسي نفسه ينطبق هنا، ولكن يمكننا تقديم بعض أدوات التوقيت الإضافية لإخبارنا عندما يصل السوق إلى نقطة الصعود والهبوط القصوى.

الشيء الوحيد المجرب عند استدعاء تحركات السوق متوسطة الأجل هو أنه يجب عليك باستمرار الاحتفاظ ببيانات معينة، على أساس أسبوعي في الأغلب، ولكنك لن تستخدمها سوى بضع مرات في السنة! هذا يجعل معظم الناس يتسرعون في استخدام مؤشراتهم للبيع والشراء في وقت مُبكر جدًا. أنا أَعرف هذا من خلال تجربتي الشخصية!

مؤشرات المدى المتوسط المفضلة لديّ

لقد وجدتَ ثلاث أدوات موثوقة للغاية لتوقيت السوق على المدى المتوسط. الأولى تقيس الفَرق بين العائد على الأسهم والسندات… والثانية تتبع مؤشر التداول والثالثة تعتمد على مؤشرات ذروة التشبع الشرائي وذروة التشبع البَيعي. الثلاثة كلها جيدة، وهي مجتمعة أفضل. عندما تشير ثلاثة من ثلاثة إلى أعلى أو أسفل، فأنت تقف على ظهر سفينة مُكَدسة بالفرص الاستثمارية.

أين سيذهب السوق؟ – “مؤشر سوف أذهب” يعرف!

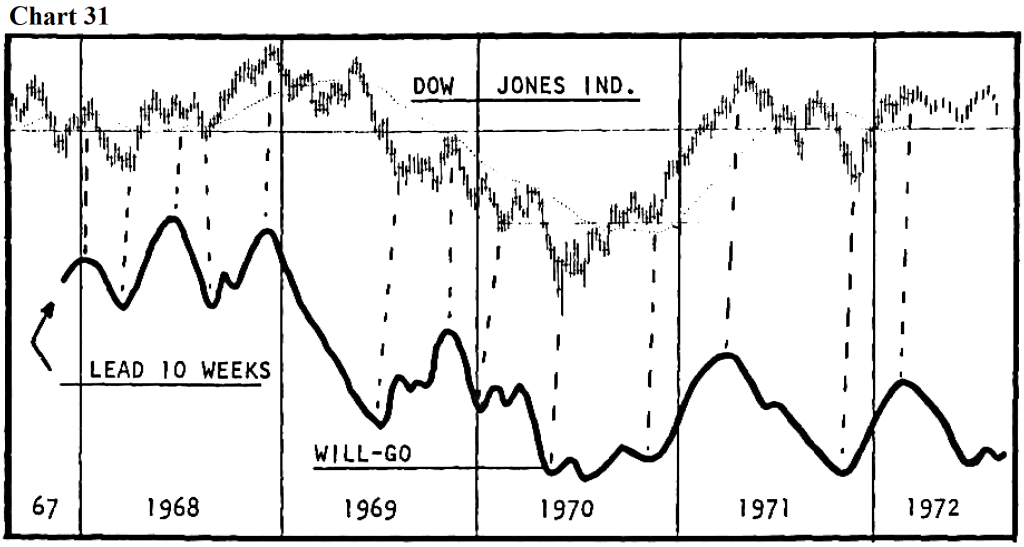

أول مؤشر متوسط المدى أريد أن أعرضه عليكم هو الذي أسميه “سوف أذهب” Will Go لأنه يخبرنا إلى أين سيتجه السوق على المدى المتوسط. في الواقع، يخبرنا مسبقا بما سيفعله السوق بعد عشرة أسابيع من الآن!

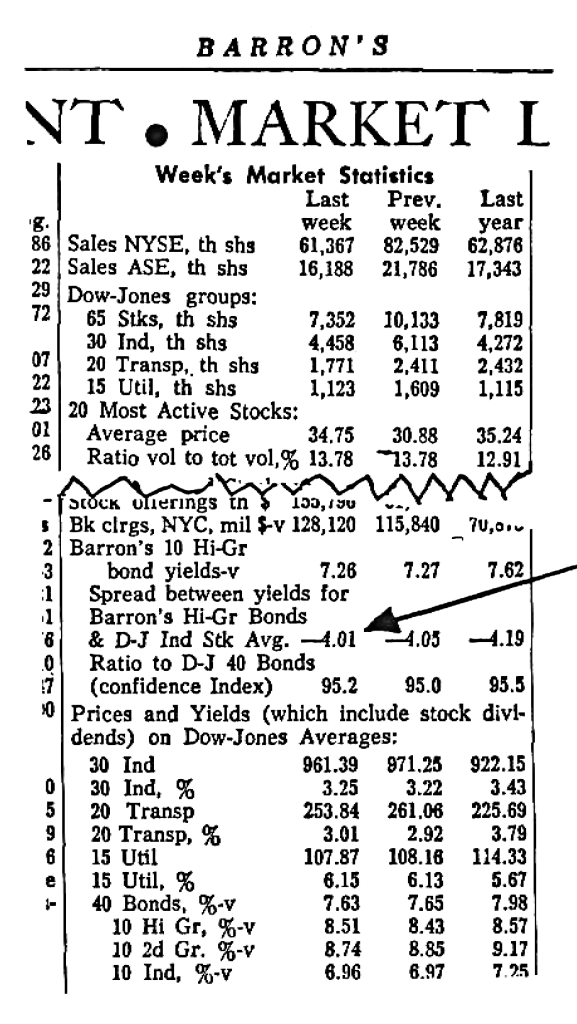

تم إنشاء هذا المؤشر الذي لا يقدر بثمن من خلال ايجاد الفَرق الأسبوعي في العائد بين الأسهم والسندات ونفس الفَرق قبل خمسة أسابيع. يتوفر رقم فَرق العائد في صحيفة الـ “بارونز” ضمن “قِسم معمل السوق” The Market Laboratory Section، العمود الثالث من الأعلى، كما هو موضّح هنا.

ابحث فقط عن الفَرق بين قيمة هذا الأسبوع وقيمة خمسة أسابيع مضت. إذا كانت قيمة هذا الأسبوع أكبر من خمسة أسابيع مضت، فلديك رقم ايجابي. وإذا كانت أقل من خمسة أسابيع، يصبح لديك رقم سلبي. بعد ذلك قم بإنشاء خط تدفق تراكمي تمامًا كما نفعل مع “خط تدفق التجميع والتوزيع”. أضف قيمة هذا الأسبوع إذا كانت مُوجَبَة، أو اطرحها إذا كانت سالبة واستمِر في فعل ذلك كل أسبوع.

ثم ارسم هذا المؤشر على ورق الرسم البياني. عندما أرسُمَه أقُوم بترحيله لعشرة أسابيع للأمام. كما ترى على الرسم البياني هنا، يتم رسم “مؤشر سوف أذهب” مُرَحَّلًا للأمام حتى يسبق الحركة الفعلية للسوق. وبالتالي، يمكننا أن نرى متى يجب أن يتجه السوق لأعلى أو لأسفل. ستلاحِظ أيضًا على الرسم البياني أن “مؤشر سوف أذهب” لديه سِجل رائع للتنبؤ بالقمم والقيعان.

لا تنسى أنه عندما ترى “مؤشر سوف أذهب” يصنع قمة مع السوق في نفس الوقت، فإن المؤشر كان قد أَعطَى إشارة بالفعل قبل عشرة أسابيع. القمم أو القيعان على “مؤشر سوف أذهب” لا تَحدُث في نَفس الوقت مع السوق… فهي تَحدُث قبل تحرك السوق.

يعد هذا مؤشرًا عَامًّا جيدًا لإعطائك دليل على الاتجاه الأكثر احتمالية لحركة المدى المتوسط. سوف يُعَامِلُك بشكل جيد.

“اليـيـن واليانج”، تمت إعادة النظر فيهما

يُخبِرك “مؤشر سوف أذهب” مُقدمًا متى يجب أن يعكس السوق اتجاهه. لتكملة ذلك، تحتاج إلى شيء ما يؤكد لك أن السوق قد وصل إلى منطقة ذروة التشبع الشرائي أو ذروة التشبع البَيعي ويكون ذا أهمية على المدى المتوسط.

يمكنني أن أعطيك أي عدد من المؤشرات تريده. ومع ذلك، فإن ذلك لن يؤدي إلا إلى زيادة الفوضى التي تفكر بها وزيادة حجم العمل الذي يتعين عليك القيام به. هذا غير ضروري، لا سيما أنه يمكننا استخدام متوسط متحرك لمدة عشرة أيام لـ “مؤشر التداول” لإخبارنا عندما يصل السوق إلى منطقة ذروة التشبع البَيعي ذات الأهمية المطلوبة على المدى المتوسط.

يتم الإشارة إلى قاع السوق على المدى المتوسط عندما يرتفع “مؤشر التداول لمدة عشرة أيام” إلى منطقة الـ 1.3.

هذا لا يحدث كثيرًا. ولكن عندما يحدث ذلك، يجب أن تُجبِر نفسك على أن تصبح مشتريًا للأسهم، خاصة إذا أخبرك “مؤشر سوف أذهب” بتوقع انعكاس السوق إلى الاتجاه الصاعد في هذا الوقت. فكلا المؤشران يعملان جنبًا إلى جنب.

تُعتَبَر قمم المدى المتوسط غير موجودة عمليًا حيث يبدو أن القمم إما قصيرة المدى (وقد قمنا بتغطية هذا)، أو طويلة الأجل، وهذا مغطى في الفصل التالي. بالنسبة للجزء الأكبر من الوقت، فأنت تريد التركيز على شراء الأسهم التي:

1. لديها نمط تراكمي للأسعار، و

2. التي تُظهِر تجميع عدواني على خط تدفق التجميع والتوزيع.

يجب بعد ذلك شراء الأسهم التي اخترتها مع بداية ارتفاع السوق، كما هو مُوَضَّح بواسطة “مؤشر سوف أذهب”، وفي نفس الوقت الذي تم فيه تأكيد قاع السوق على المدى المتوسط وذلك من خلال قراءة “مؤشر التداول” في منطقة الـ 1.3 أو أعلى.

مؤشر نهائي للمدى المتوسط

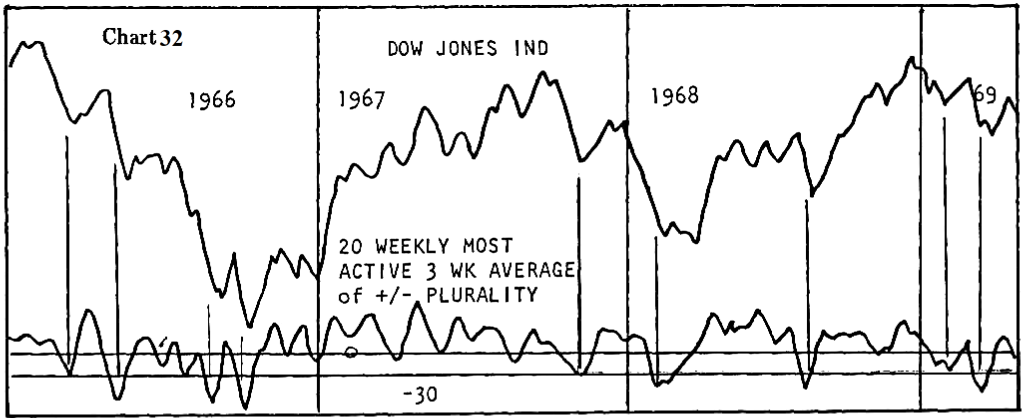

بالنسبة لأولئك منكم الذين لا يرغبون في العمل مع الأرقام اليومية، لا يزال هناك مؤشر آخَر رائع على المدى المتوسط والذي سيساعدك على اكتشاف منعطفات التحول متوسطة المدى. يتكون هذا المؤشر من أكثر الأسهم نشاطا خلال الأسبوع، كما ورد في معظم صحف يوم الأحد. إنه في الأساس مؤشر لقياس ذروة التشبع الشرائي أو البَيعي.

اجمع عدد الأسهم الأكثر نشاطًا التي صعدت خلال الأسبوع والرقم الذي تم إيقافه خلال الأسبوع. لِنَفتَرِض أن 17 كانوا في الأعلى وثلاثة سقطوا. سيعطيك هذا صافي قراءة +14. إذا كان هناك 6 أسهم مرتفعة و14 سهمًا منخفضا لهذا الأسبوع، فإن القراءة الصافية ستكون -8. افعل ذلك لسوق كل أسبوع ثم قم بحساب متوسط متحرك لمدة ثلاثة أسابيع للرقم الصافي للأسهم الأكثر نشاطًا.

كما يوضح الرسم البياني لأكثر 20 سهما نشِطًا، يتم الإعلان بوضوح عن منعطفات شراء جيدة جدًا عندما ينخفض هذا المؤشر إلى ما دون متوسط ثلاثة أسابيع عند -30 أو أكثر. يتم الإشارة إلى قيعان السوق المهمة جدًا من خلال القراءات أدنى من – 40 حيث يقوم المُضاربون الأذكياء بِرَهن منازلهم لارتفاع متوسط الأجل – حتى في أسواق الدببة!