سيصاب الوافد الجديد إلى سوق الأسهم بالدهشة والحيرة بسبب مقدار الأبحاث التي يقوم بها زملائه هواة السوق في أوقات فراغهم. لقد قمت وما زِلت أقوم بنصيب من البحث في المؤشرات الجديدة واستراتيجيات التداول وما إلى ذلك. ولم ينتج عن الجزء الأكبر من بحثي سوى الإخفاقات والبدايات الخاطئة.

لحسن الحظ، تسللت بعض الجواهر عبر رُزَم الورق والمطبوعات الحاسوبية والرسومات البيانية المتعرجة التي رسمتُها في وقت متأخر من الليل. إحدى هذه الأحجار الكريمة هي الصيغة التي أستخدمها لقياس مقدار التجميع والتوزيع الذي يحدث في أي سهم، في أي وقت وفي أي مكان.

لعدة سنوات كُنت اَتَلاعَب بما يسميه المحللين الفنيين “التوازن الحجمي” On Balance Volume، وهي تقنية تعود في الأصل للكتابات المفصّلة لإثنين من الزملاء، وهما “ودز وڨيجنولا” Woods & Vignolia، وذلك في منتصف الأربعينيات. هذه التقنية تم نشرها على نِطاق أوسع من خلال كتابات “چو جرانڨيللي” Joe Granville التي أثمرت عن تأليفه لكتاب “مِفتاح جديد للربح في سوق الأسهم” A New Key to Stock Market Profits. جوهر الطريقة هو أن يقوم المرء بأنشاء خط يوضح تدفق حجم التداول اليومي للسهم من خلال البدء من أي رقم أساس، لِنَقُل 5000 سهم، وإضافة حجم التداول لليوم، لِنَقُل 500 سهم، لخط الأساس لو كان هذا السهم صاعد، مما يعطي قراءة جديدة تبلغ 5500.

إذا ارتفع السهم في اليوم التالي، فسيتم إضافة هذا الحجم إلى الرقم السابق وهو 5500. وبالتالي، إذا ارتفع سعر إغلاق السهم بحجم تداول قدره 1000 سهم، فسيكون الرقم الجديد 6500 (5500 + 1000). ولكن إذا تعرض السهم لضغوط بيع في اليوم التالي وانخفض سعر إغلاقه بحجم تداول مقداره 800 سهم، فسوف نطرح الحجم مما يمنحك رقمًا جديدًا لليوم وهو5700 (6500 – 800). يستمر المرء في إنشاء خط التدفق هذا وتحديثه كل يوم، مع الاحتفاظ بالقيم التراكمية.

لقد أحببت الفكرة العامة وراء هذا النهج، لكنني وجدت أن أنشطة السوق تترك الكثير من الأمور بدون توضيح. كانت هناك عدة طرق لتفسير الأرقام، وكثيراً ما كانت هناك إشارات سيئة… بل وكارثية.

النهج الأساسي – وهو إنشاء نوع من خط التدفق لمقدار البيع والشراء الذي يحدث في السهم – عالق معي. من خلال محاولة تحسين هذا المبدأ الأساسي، عَثرت في النهاية على صيغتي المثالية تقريبًا لقياس التجميع والتوزيع بدقة.

كما هو الحال مع معظم الأفكار العظيمة فعلاً، فقد لعب الحظ دورًا كبيرا في تعثُري بالمكون السريّ! فقد كُنت ألهو في ذهني بفكرة ترى أن جميع المتعاملين في سوق المال في حالة حرب مع بعضهم البعض – المشترين والبائعين. وبالتالي فمن الممكن قياس جهودهم تلك التي تشبه الحرب كل يوم من خلال معرفة مقدار صافي التغير في السهم. لقد حَسَّنت من الفكرة بالنظر لأبعد من صافي التغير في سعر السهم ومعاينة نطاق الحركة اليومي.

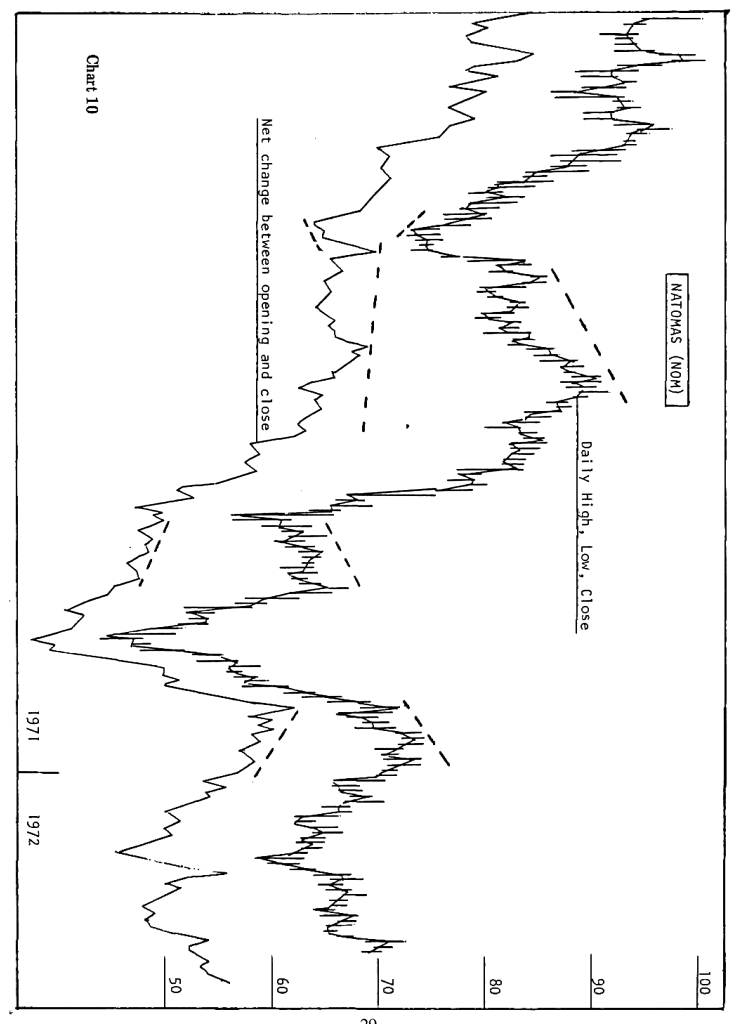

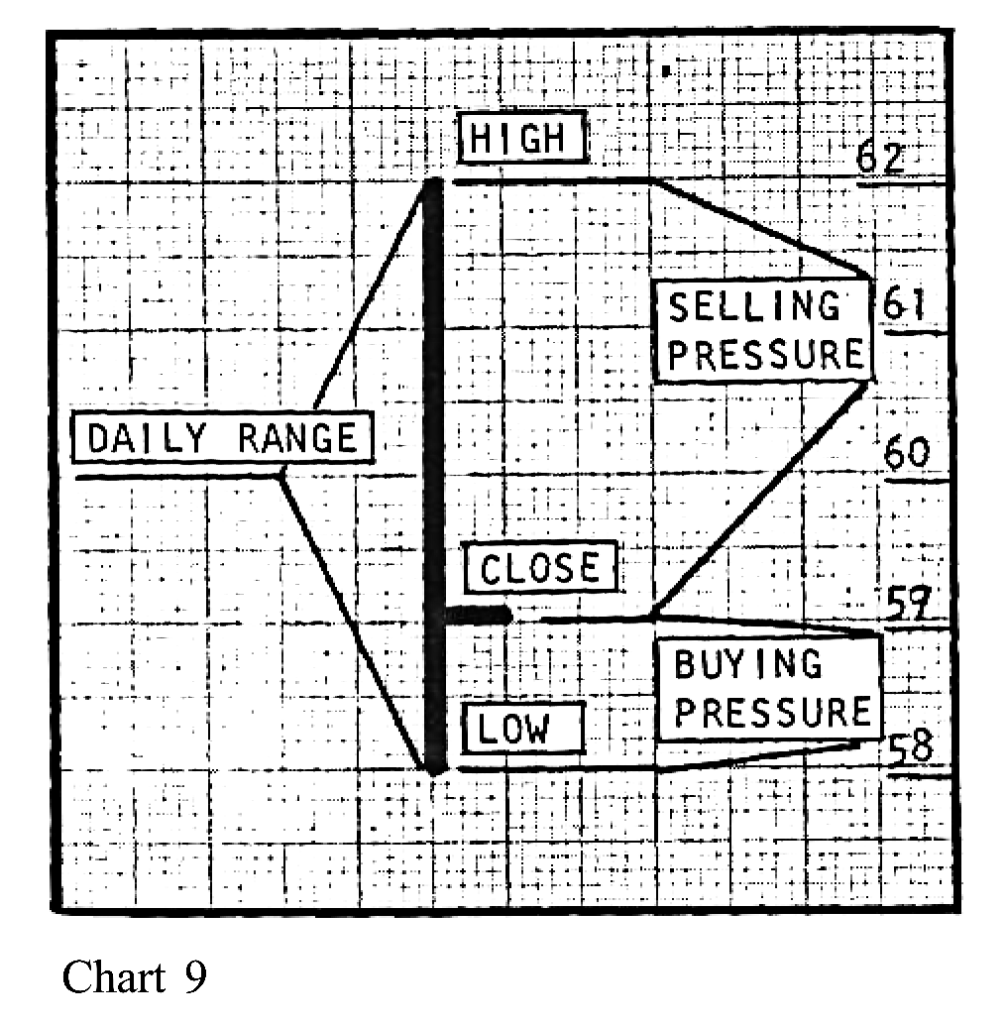

يوضح الرسم البياني رقم تسعة صورة حقيقية لنشاط السهم. لقد بدأنا نرى بداية علاقة مهمة للغاية. العلاقة هي ببساطة: يُمكن للمرء أن يخبرنا عن سير المعركة اليومية من خلال ملاحظة مكان إغلاق السهم لهذا اليوم مقارنة بالمكان الذي كان فيه. إذا كان أعلى سعر وصل له السهم ليوم ما هو 62 وأدنى سعر وصل عنده هو 58، فلدينا نقاط مرجعية للمقارنة مع سعر الإغلاق. إذا أغلق السهم عند 59، فمن الواضح تمامًا أن قدرًا كبيرًا من البيع دفع السهم للهبوط من أعلى مستوى له.

في الواقع، حتى لو أغلق السهم اليوم أعلى من أمس، لكنه مع ذلك أغلق بالقرب من أدنى مستوى له لهذا اليوم أو عِنده، فسيتعين علينا أن نستنتج أنه لم يكن كل حجم اليوم على جانب الشراء. تم بيع كمية جيدة منه!

لأشهر عديدة ناقشت هذه الفكرة مع نفسي، ثم ذات صباح أصابتني! عادة ما أصِل إلى مكتَبِي قبل 10-15 دقيقة من الافتتاح. هذه الساعة السابعة صباحًا بتوقيت الساحل الغربي، وعادة ما يكون الوقت مناسبًا للتفكير. لم يبدأ الهاتف في الرنين بعد، ولا يوجد أحد في مكتَبِي حتى أتمكن من مشاهدة ما يحدث. في هذا اليوم بالذات، أَرَدت أن أتابع عن كثب حركة حجم التداول اليومية لأحد أسهم التداول المفضلة، “ناتوماسْ”.

بعد الافتتاح بوقت قصير، رأيت شيئًا طريفا يحدث لـ “ناتوماسْ”. افتتح السهم بانخفاض 3/4 نقطة تحت إغلاق الأمس على كتلة من 1500 سهم. من هناك، بدأ التَّدَاوُل وعندما قرع الجرس الأخير، تمكن “ناتوماسْ” من تداول حوالي 44500 سهم وأغلق دون تغيير لليوم، بالضبط حيث كان في اليوم السابق.

للوهلة الأولى، قد يقول المرء أن “ناتوماسْ” لم يُظهِر أي تغير صاف لهذا اليوم… إن ضغوط البيع والشراء كانت متساوية ولكن ماذا عن ذلك، انتقل من حيث افتتح على مجرد 1500 سهم إلى حيث أغلق بمقدار 0.75 نقطة. ماذا كان هذا؟

كيف يمكنك تتَبُع معركة العرض والطلب اليومية

من الممكن والمجدي تمامًا بالنسبة لك أن تتابع عن كثب معركة العرض والطلب الحقيقية في أي مكان في العالم حيث يمكنك الوصول إلى آلة تسعير أو وسيط أسهم أو صحيفة “وول ستريت” The Wall Street Journal بمجرد أن تدرك أهمية ما كَتَبتَه للتو. وذلك لأن المحترفين يقدمون إشارات واضحة عما يفعلونه إذا كُنت ستأخذ الوقت فقط لمتابعتهم على أساس يومي.

كسب المال في البورصة ليس بالأمر السهل… إنه عمل شاق. إن طموحنا لتحقيق مكاسب كبيرة وفورية مرتفع إلى حد بعيد. يمكنك تحقيق مثل هذه الطموحات، فقط إذا كُنت سَتمنح اهتمامًا وثيقًا لما تفعله. هذا لا يعني أن عليك قضاء كل وقتِك في مشاهدة السوق، لكنك تحتاج إلى مراجعة الأرقام اليومية لسوق الأسهم بعناية.

يعد تتبع معركة العرض والطلب اليومي أمرًا في غاية الأهمية

لكي تَفهَم تمامًا أهمية المعركة اليومية للعرض والطلب، أود إلقاء مزيد من الضوء على كيفية تداول الأسهم. أريدك أن تحصل على فهم شامل لما يحدث في كل يوم من أيام السوق وأن أَمنَحَك فكرة عن المعركة على أرض البورصة.

للقيام بذلك، أشاهد حركة السعر على أساس يومي لمعرفة ما يفعله المحترفون… لمعرفة مَن الذي يربح معركة العرض والطلب الدائمة. أفعل هذا بطريقة فريدة من نوعها. سأقدم في الفصل التالي أمثلة عن الآليات الدقيقة لطريقتي، لكن في الوقت الحالي أريد فقط نقل الأساسيات وإعطائك فهمًا أفضل لكيفية تحديد البيع والشراء الخاص بالمحترفين.

دعونا نلقي نظرة خاطفة على بعض الملاحظات المسبقة

مجرد حَقِيقَة أن السهم يرتفع أو ينخفض اليوم لا يعني بأي حال من الأحوال أنه كان تحت مزيد من التجميع أو التوزيع. إن تغيرات الأسعار من الأمس إلى اليوم لا تعكس ما يحدث بالفعل لسعر السهم.

هذا تصريح قوي جدًا! عندما تطلب من سمسار الأسهم الحصول على عرض أسعار، فسوف يعطيك السعر ثم يقول إنه صعد أو هبط عدد “س ” من النقاط لهذا اليوم. إذا كان السعر قد صعد اليوم فسوف تستنتج أنه كان هناك المزيد من المشترين، وإذا كان سعر السهم قد هبط فسوف تستنتج أنه كان هناك المزيد من البائعين. إن الأمر ليس كذلك! إذا كُنت تريد النجاح في السوق، يجب عليك أن تتخلص من هذه الفكرة المُسبقة في رَأسِك.

كما ترى، هناك معركة، أعني معركة حقيقية، في كل يوم على أرض البورصة بين المشترين والبائعين في كُل سهم. ربما تفسر هذه المواجهات سبب العداء لدى معظم الناس في البورصة!

تنتهي المعركة بين المشترين والبائعين كل يوم بقرع الجَرَس الأخير. شخص ما قد رَبِح تلك الجولة. وفي اليوم التالي، تبدأ معركة جديدة، ولكن في نهاية كل يوم يمكننا أن نجلس ونرى من كان الفائز.

من الجيد معرفة ساحة المعركة ومعاييرها. تبدأ المعركة كل صباح عندما يفتتِح التداول على السهم. وعادة، خلال أول 15 دقيقة، تفتتح جميع الأسهم تعاملاتها على بيع. بذلك يتم تحديد نقطة التقييم، فيحدث لمس القفازات وتبدأ المعركة.

إذا حصل الثيران على الأمر في البداية، فسيبدؤون في إجبار السعر على الارتفاع. سيحدث العكس، بالطبع، إذا سيطر الدببة على الوضع. هذا يعني أن القمة اليومية لِلسَّهم يُحددها الثيران. والمسافة ما بين الافتتاح الصباحي وصولًا إلى القمة اليومية تُظهِر مدى قوة الثيران.

يُظهِر الدببة قوتهم اليومية من خلال خفض الأسعار. ومن ثم، فإن المسافة ما بين الافتتاح الصبَاحِي إلى أقل نقطة لهذا اليوم تمثل ضغوطهم، أو مقدار البيع. يتم قياس قوة الهبوط على أنها النطاق السعري من الافتتاح إلى القاع. أما المسافة من الافتتاح إلى القمة فَتُمَثِّل التأثير الصاعد.

هناك رقم أخر علينا التعامل معه. وهو السعر الذي يُغلق عنده السهم لهذا اليوم. أسهل طريقة لاستخدام هذا الرقم هي بِبَسَاطَة معرفة ما إذا كان سعر إغلاق السهم أعلى أو أقل من سعر الافتتاح الصباحي.

إذا فتح السهم عند 56 دولارًا وأغلق عند 54 دولارًا، فيمكننا القول إن الدببة قد رَبِحوا معركة اليوم. فبعد كل ما قيل وحدث خلال هذا اليوم، انخفضت الأسعار من مستوى الافتتاح. لو شهد السهم افتتاح على 56 دولارًا وإغلاقًا قدره 3/4 56 (أو أي مبلغ أكبر من 56 دولارًا)، فسنقول إن الثيران كانت لهم اليد العليا.

هناك سيناريو ثالث. إذا أغلق السهم لهذا اليوم بنفس السعر الذي افتُتِح فيه، فعندئذ يكون لدينا يوم من الجمود حيث لم يتمكن الثيران ولا الدببة من السيطرة.

علمتني سنوات من البحث أن سعر الافتتاح يرجع دائمًا إلى قيام المتداولين عديمي الخبرة بإلقاء أوامر “الشراء في السوق، عند الفتح”. هؤلاء الناس، إذا جاز التعبير، هم قرابين الحِملان التي تُمَكِّن المتخصصين من تحديد سعر الافتتاح بكل راحة. إن هذه الأوامر ليست احترافية. علاوة على ذلك، ففي الأغلب تفتَتِح الأسهم بأحجام تداول منخفضة للغاية. الأسهم المتداولة بنشاط والتي عادة ما يتم تداول 35000 سهم أو أكثر منها في اليوم الواحد قد تفتح فقط على حجم تداول مقداره 200 أو 300 سهم. إن أي تغيير في الأسعار من إغلاق الأمس إلى افتتاح هذا الصباح هو اعتباطي للغاية ولا يمكن الوثوق به.

الآن نحن نعرف من الذي فاز في المعركة، ولكن إلى أي مدى؟

كما ترون، من الممكن معرفة الفائز في المعركة، لكننا بحاجة إلى تقييم الانتصارات والخسائر. وإليك السبب: لنفترض أن لدينا يومًا يفوز فيه المشترون ويومًا يفوز فيه البائعون. هذه المعلومات وحدها تتركنا في طريق مسدود. فهذا لن يُمَكننا أن نقول من هو المتقدم حقا.

فلنُدخِل حجم التداول

ولكننا لم نفقد كل المعلومات لأنه يمكننا معرفة الرابح في المعركة اليومية من خلال تقسيم النشاط اليومي إلى نسب مئوية. يتم ذلك عن طريق تحديد النسبة المئوية من الحركة اليومية التي توضح سيطرة الثيران والنسبة المئوية من الحركة اليومية التي توضح سيطرة الدببة. وعندما تتساوى جميع العوامل، سيكون لدينا شراء بنسبة 50% وبيع بنسبة 50%.

إذا انتصر الثيران بشكل واضح في هذا اليوم، فقد نرى مثلًا نسبة 60% شراء و40% بيع. في الفصل التالي، سوف تحصل على معادلتي التي استعمِلُها للوصول لهذه الأرقام. ولكن الآن نحن نعمل فقط على استيعاب هذا المفهوم. اِفتَرِض فقط أَنَّه من الممكن بناء ارقام نسبية لكل الأسهم تعكس بصورة نسبية نشاطي البيع والشراء خلال اليوم.

هذا يعطينا بعدا آخر. في مِثَالَنا يمكننا تقييم ذلك بمقارنة النسبة المئوية للشراء في كلا اليومين. لنَفترض أن نسبة الشراء في يوم الصاعد كانت 80٪ شراء و20٪ بيع. في اليوم التالي، اليوم الهابط، كان الشراء بنسبة 40٪ والبيع بنسبة 60٪. بمعرفة ذلك يمكننا مبدئيًا تحديد أنه خلال هذين اليومين كان المشترون في وضع السيطرة، حيث كانت نسب الشراء لدينا 80٪ + 40٪ بإجمالي 120٪. كانت نسب البيع لدينا 20٪ + 60٪ بإجمالي 80٪. كان المشترون في موقع القيادة خلال فترة اليومين.

ولكن حتى هذا قد لا يكون كافيا. لهذا السبب نقارن النسبة المئوية للشراء أو البيع بحجم التداول اليومي للسهم. يمثل حجم التداول الرقم الحقيقي، البيانات الخام، للتجميع والتوزيع.

وبالتالي، في اليوم الذي حقق مشتريات بنسبة 80٪، فإننا نقتطِع الـ 80٪ من حجم التداول لهذا اليوم كحجم الشراء أو التجميع. وفي اليوم الذي وصلت فيه نسبة الشراء إلى 40٪، نأخذ الـ 40٪ من حجم التداول كحجم شراء وبهذا يصبح لدينا انعكاس دقيق لمقدار البيع والشراء في أي سهم وفي أي وقت. أسلوب أنيق، أليس كذلك؟

بينما لا يزال صديقي دونْ والسيدة القصيرة يجلسان في مكتب شركة السمسرة يحاولان معرفة ما إذا كان هناك المزيد من المشترين أو البائعين، حيث ينتهي بهم الأمر بالحيرة أكثر من أي وقت مضى، فنحن على الأرجح قادرون على تحديد النسبة المئوية من حجم الشراء خلال اليوم والنسبة المئوية لحجم البيع! لقد تغلبنا على مُعضلة العرض والطلب من خلال تحديد عناصرها وتقسيمها إلى هيكل عملي!

كيف تعرف ما إذا كان المحترفون يتحكمون في السهم

التجار المحترفون هم مجموعة لطيفة جِدًّا من الناس. يميلون إلى أن يكونوا أقل عاطفية من المتداول العادي، وأكثر حذراً وأقل حماسًا للاندفاع وراء حركة الأسهم أو السوق. إن لديهم ما يكفي من الأموال ليأخذوا وقتهم، جالسين على المقاعد الخلفية لرؤية ما يحدث.

هذا هو أحد الأسباب التي تجعل المحترفين الحقيقيين نادرًا ما يشترون الأسهم عند افتتاح التداول اليومي، هذا إن وُجِد. إنهم ينتظرون، مما يسمح للآخرين بتحديد مكان بدء تداول السهم. وبعد تحديد هذه النقطة، يمكن للمتداول المحترف والمتخصص إصدار حكمه. فهل كان السهم عند الافتتاح مُقَيَّم بأعلى أم بأقل من قيمته الحقيقية؟

إذا ظهر أن السهم مُقَيَّم بأعلى من قيمته الحقيقية، فسوف يبدؤون في بيع السهم، وعلى العكس، إذا بدا أنه مُقَيَّم بأقل من قيمته الحقيقية، فسوف يبدؤون في شراء السهم. وفي كلتا الحالتين، فإن ما يحدث بعد الافتتاح هو (أ) يتم تحديده إلى حد كبير من قِبَل المتداولين المحترفين، وبالتالي (ب) فهو انعكاس للنشاط الاحترافي.

إذا كُنت تريد أن ترى ما يفعله المحترفون في أسهُمك، فراقب ما يحدث من حيث يفتح التداول على السهم إلى حيث يغلق. يقوم صُناع السوق بذلك، كما يفعل عدد قليل من المتداولين المحترفين، لكن الجمهور يريد فقط معرفة ما إذا كان السهم سيرتفع أم سينخفض خلال اليوم.

دعونا لا نستبعد دور صانع السوق في هذه اللعبة الصغيرة. حيث يمكنه تحديد سعر الافتتاح للسهم بشكل تعسفي. وبالتالي، إذا كان يعتقد أن السهم سيرتفع، فلا توجد مشكلة في فتح السهم لأسفل بمقدار نقطة أو أكثر بحجم تداول ضئيل من 500 أو 1000 سَهم. ثم يقوم هو ورفاقه بتحميل “الأسهم الرخيصة”، ويبدؤون في رفع السعر. هذه المناورة الصغيرة تُمَكِنهم من شراء الأسهم بما يشبه الشراء بموسم التخفيضات التي تُعقد للمتداولين المحترفين!

مرارًا وتكرارًا رأيت الأسهم تفتح في أي مكان من 1/2 إلى 3 نقاط من الإغلاق السابق وبحجم تداول أقل من 1000 سهم… ثم تأتي الكتل الكبيرة وتبدأ الحركات الجديدة. ربما هذا هو السبب في أن قلة قليلة من صُناع السوق تعرضوا للإفلاس ولماذا المقاعد في بورصة نيويورك باهظة الثمن!

باختصار إذن، لاكتشاف ما يفعله المحترفون قم بمراقبة الأسهم الخاصة بك وما يحدث من الافتتاح إلى الإغلاق. إذا أغلق السهم فوق افتتاحه، فهُم مشترين وإذا تم إغلاق السهم دون افتتاحه، فإنهم كانوا من البائعين لهذا اليوم. إنني أحاول في العبارتين السابقتين التفرقة ما بين علاقة إغلاق السهم بافتتاحه وعلاقة إغلاق السهم بإغلاق اليوم السابق.

المزيد من الأمثلة حتى تستفيد

تعكس الصورة الموضحة في الرسم البياني رقم عشرة صافي التغير لليوم كما تم قياسه باستخدام المسافة ما بين إغلاق أي يوم إلى اغلاق اليوم التالي، تمامًا كما يحتفظ معظم الأشخاص برسوماتهم البيانية. أسفل هذا الخط التقليدي لحركة السعر مباشَرة، أعرض خطًا تم إنشاؤه من خلال أخذ مقدار تغير السعر من الافتتاح إلى الإغلاق. يتحرك الخط لأعلى إذا كان الإغلاق أعلى من الفتح، ولأسفل إذا كان أقل.

ستلاحِظ بسرعة أن هذه التقنية تشبه أشعة إكس حيث تمكننا من معرفة متى يخرج المحترفون أو يدخلون إلى الأسهم بينما تبدو حركة السعر البسيطة نفسها صاعدة أو هابطة بشكل مخادع. لاحِظ كيف يقود هذا الخط أسعار الأسهم!