في خريف عام 1971 كانت رياح باردة تهب على “وول ستريت” Wall Street. حدث ذلك بعد انطلاق رالي كبير مكون من 100 نقطة أشعله إعلان الرئيس “نيكسون” Nixon عن ضوابط الأجور والأسعار، عكست حركة السوق نفسها فجأة وبدأت في الهبوط. بدت الأمور سيئة. كان “مؤشر داوجونز الصناعيّ” Dow Jones Industrial Average قد كسر للتو نقطة دعمه وهوى إلى قاع جديد. أعلن العديد من المحللين أننا بدأنا سوق الدببة.

لكنني لم أكُن أعتقد ذلك. والسبب في رأي هذا هو أن المؤشرات المختارة التي اتابعها كانت تعطي قراءات صاعدة لسُوق الأسهم. عند التفكير في الأمر، فأنا متأكد من أنني كُنت متأثرًا عاطفيا بموضوع انخفاض السوق إلى قيعان جديدة مثل أي شخص آخر. بدت الأمور كئيبة. شَعَرت بألم في مَعِدَتي. ولكن عندما التَفِت للنظر في مؤشراتي، المؤشرات التي سأناقشها في الفصول القليلة التالية، لاحظت أنها كانت في إشارات صاعدة مميزة. كانت رسالتهم واضحة: لقد طلبوا منا شراء الأسهم. لذلك فأنا قد اشتَرَيت.

انتقاء الأسهم المتفوقة على أداء السوق

في غضون أيام قليلة فقط، بدأ السوق أحد أقوى الحركات الصاعدة التي حققها لسنوات عديدة. قبل وقت قصير من بدء السوق في الارتفاع الهائل بنسبة 22٪ من منطقة 800 إلى منطقة 960، اشتَرَيت أربعة أسهم لحسابي الخاص.

أظهرت الأسهم الأربعة التي اشتريتُها زيادة صافية تزيد عن 52٪ في القيمة خلال الأشهر الستة التالية، في حين بلغ متوسط ارتفاع أسعار باقي الأسهم في السوق 22٪ فقط. لو اشترى أحدهم واحتفظ بنفس الكمية من هذه الأسهم الأربعة التي اشتريتُها عند أدنى نقطة في نوفمبر، لكان قد حقق ربحًا يزيد قليلا عن 308،000 دولار بعد حوالي خمسة أشهر ونصف.

إنني أُقَدِّم لك هذه الحقائق لإظهار سبب اعتقادي أن الأسلوب الخاص بي في انتقاء الأسهم له قيمة ولإثبات بعض الأشياء التي سأناقشها معك.

فمن المفترض أنه ومع قليل من الحظ في التنبؤ بنقاط التحول المهمة في السوق، يجب أن يكون المرء قادرًا على شراء الأسهم التي تُظهِر نفس النسبة المئوية لتحركات الـ داوجونز. ولكن على العكس من ذلك، عندما تفكر في الأسهم الأربعة، التي اخترتها لمحفظتي الخاصة فإنها قد أظهرت ربحًا أكبر بثلاث مرات تقريبًا من مؤشر الـ داوجونز، وهذا يعني أن هناك قيمة تَنَبُّؤِيَّة لنظام اختيار الأسهم.

يمكنني تجاوز ما حدث في حسابي الشخصي. كما ترى، في ذلك الوقت كُنت أكتب أيضًا رسائل توصيات عن سوق الأوراق المالية، وبطبيعة الحال، قدمت فيها توصيات محددة مع إشارات الشراء التي أرسلتاها خلال الجزء الأول من نوفمبر، ومرة أخرى، قبل أيام قليلة من الوصول إلى القاع.

كانت الأسهم التي كُنت أُوصِي بها في ذلك الوقت هي “فيدرال ناشونال مورتاچ” Federal National Mortgage عند 75 و “آى إف إم” AFM عند 38. “لوڨيتز” Levitz، أوصيت بها في منطقة 80، و “نورث آمريكَن مورتاچ” North American Mortgage عند 35، و “ماكدونالدز” McDonald’s عند 61، و ” بيكويك” Pickwick عند 37، و “سينتاكس” Syntex عند 66، و ” بوروز” Burroughs عند 131 و “أي بي إم” IBM عند 292. في 16 نوفمبر، نصحت أيضًا بشراء “شركة لينّار” Lennar Corp عند 45، و “نظم بونديروسا” Ponderosa Systems عند 57، و “الأمريكية للبحث والتطوير” American Research & Development عند 44، و “والت ديزني” Walt Disney عند 104، و “بولارويد” Polaroid عند 90. ويمكنك أن تقول من خلال عدد التوصيات، التي قدمتها في هذا الوقت إنني كُنت بالفعل متفائل تمامًا في السوق.

بعد خمسة أشهر بالضبط، أظهرت هذه المحفظة المختارة بشكل فريد مكاسب كبيرة. كانت “نظم بونديروسا”، والتي قُسِّمَت بنسبة اثنين مقابل واحد، تبيع على أساس معدل عند 118، بزيادة 61 نقطة. تم بيع “سينتاكس” مقابل 115 نقطة بزيادة 49 نقطة، وبيعت ” الأمريكية للبحث والتطوير” مقابل 70 نقطة بزيادة 26 نقطة، وتم بيع “والت ديزني” مقابل 165 نقطة بزيادة 61 نقطة، و “بولارويد” مقابل 132 نقطة بزيادة 42 نقطة. تم بيع “فيدرال ناشونال مورتاچ”، الذي ارتفع إلى 108 على أساس معدل لتقسيم الأسهم، عند 97، بزيادة 21 نقطة على الأساس المعدل. كان “آى إف إم” يبيع عند 66، بزيادة 28 نقطة. تم بيع “لوڨيتز”، الذي كان قد ارتفع إلى 162، عند 135، بزيادة 55 نقطة. تم بيع “نورث آمريكَن مورتاچ” مقابل 34 نقطة بانخفاض نقطة واحدة، و”ماكدونالدز” عند 102 نقطة بارتفاع 41 نقطة و “بيكويك” مقابل 48 نقطة بارتفاع 11 نقطة و”بوروز” مقابل 175 نقطة بزيادة 44 نقطة؛ “آلات الأعمال العالمية” International Business Machines مقابل 395 بزيادة لا تُصَدَق وهي 103 نقطة. كان السهم الوحيد الذي أظهر خسارة كبيرة هو ” شركة لينّار”، الذي كان يبيع عند 36 نقطة بانخفاض 9 نقاط. كانت قيمة المحفظة الأولية 115.5 دولار لكل سهم. بعد خمسة أشهر ونصف كانت القيمة 168.8 دولار. أي زادت المحفظة بنسبة 46.1٪. ضع في اعتبارك أن هذا كان خلال فترة زمنية كان فيها السوق نفسه، وفقًا للقياس بأي من مؤشرات السوق الشائعة (مثل الـ داوجونز)، مرتفعًا بنحو 20٪. كان أداء الأسهم المختارة خصيصًا ضعف أداء مؤشرات السوق.

أعتقد أن هذا دليل قاطع على أن نظام اختيار الأسهم الخاص بي، وهو النظام الذي توشك على تعلمه، لديه قدرة فريدة على اختيار الأسهم التي ستتفوق على أداء السوق سواء كان صاعد أم هابط. إن ما حدث في حسابي الشخصي، أعني ربح 308،000 دولار كما ذكرت سابقًا، لم يكن حدثًا عشوائيًا بسبب حظي أو مظهري الجيد. لقد كان ذلك بسبب نظام اختيار الأسهم الخاص بي والذي أثبت مرارًا وتكرارًا أن له قيمة تَنَبُّؤِيَّةُ كبيرة.

إن كسب المال في سوق الأسهم ليس بالأمر السهل. لا تدع الفقرات القليلة السابقة تجعلك تشعر بأن “وول ستريت” طريق السريع لصنع الثروة. إنه ليس كذلك… تمامًا مثل أي شيء ذي قيمة، فإن الأمر يتطلب عملاً جادًا مُتضافرًا لتحقيق النجاح. لكن اسمحوا لي أيضًا أن أشير إلى أنني تمَكنت باستمرار من كسب المال من تداول الأسهم في حسابي الخاص وكذلك في خدمة التوصيات العامة الاستشارية التي اعتَدت نشرها، باسم “تقارير ويليامز “.

لماذا كلمة “التنبؤ” مهمة؟

إن قدرتي على توقع تغيرات السوق ككل والأسهم بصورة فردية هي الناتج المباشر لقدر كبير من الدراسة والبحث في السوق. ولكن في بدايتي، حاولت التمسك بأساليب الأشخاص الآخَرِين والتي يفترض أنها ناجحة.

عندما يتعلق الأمر بجني الأموال في السوق، فأنا لست من النوع المتفاخر… فإنني مستعد لتجربة أي نظام تداول لتحقيق صفقات مربحة حتى ولو كان منطقه ناقص أو غير واضح. لقد دفعني هذا لقراءة جميع الكتب عن التحليل الأساسي والأساليب والأنظمة التقنية. في واقع الأمر، فقد انخَرَطت قليلا في بعض الأبحاث المثيرة للاهتمام حول سوق الأسهم وعلاقاتها بالفلك.

لم يمض وقت طويل حتى تعلمت أنه إذا كان النظام سيحقق أرباحًا، فيجب عليه أن يتوقع ما سيحدث في المستقبل.

إن هذه الجملة الصغيرة هي المفتاح الحقيقي لفهم سوق الأسهم. إذا كان هناك مؤشر أو نهج يعمل، فذلك لأن لديه القدرة على التنبؤ. عند فحص نظريات السوق المختلفة، كانت فكرتي الأولى هي دراسة أساسيات النظرية لمعرفة ما إذا كانت البيانات الأولية لها أهمية تنبؤية. إذا لم يكن الأمر كذلك، فلن تعمل النظرية! على طول الطريق إلى اكتشاف مفتاحي لسوق الأوراق المالية، جربت ودرست العديد من الأساليب المختلفة. وهذا جعلني أرغب في مشاركة بعض آرائي حول الأنظمة الأكثر شيوعًا للمُضاربة والاستثمار في سوق الأوراق المالية، في محاولة لمساعدتك على فصل الجيد من الخبيث.

ما تعلمته عن الأنماط السعرية

هناك مرحلة ما من حياة كل مشارك في السوق، سواء كان تاجرًا أو مستثمرًا، يقوم فيها بإلقاء نظرة على الرسوم البيانية وقراءة بعض الكتب حول كيفية رسم طريقك إلى الثروة. لقد وجدت أن الأشخاص الوحيدين الذين رسموا طريقهم إلى الثروة هم مؤلفو هذه الكتب! فعلى مر حياتي، لم أتمكن من العثور على برنامج رسم بياني عملي، أو نمط سعريّ، أو أي عنصر تنبؤ غامض آخر كان من المفترض أن يكون موجودًا على الرسوم البيانية.

لقد تلقيت اليوم في بريدي رسالة إعلانية من إحدى خدمات رسم الأنماط السعرية التي يتم متابعتها على نطاق واسع. ويتمركز محور رسالتهم الدعائية حول أن الأنماط السعرية يمكنها أن تساعد المتداولين والمستثمرين لأنها، كما قالوا، “الأنماط السعرية هي أمر طبيعي لتداول الأسهم، لأنها تُظهِر النتائج الكاملة لجميع العناصر المؤثرة في العرض والطلب. كما أنها تعكس التجميع والتوزيع، المعلومات الداخلية قبل نشرها – في الواقع، إنها تعكس كل ما يعرفه أو يفعله أي شخص في السوق”.

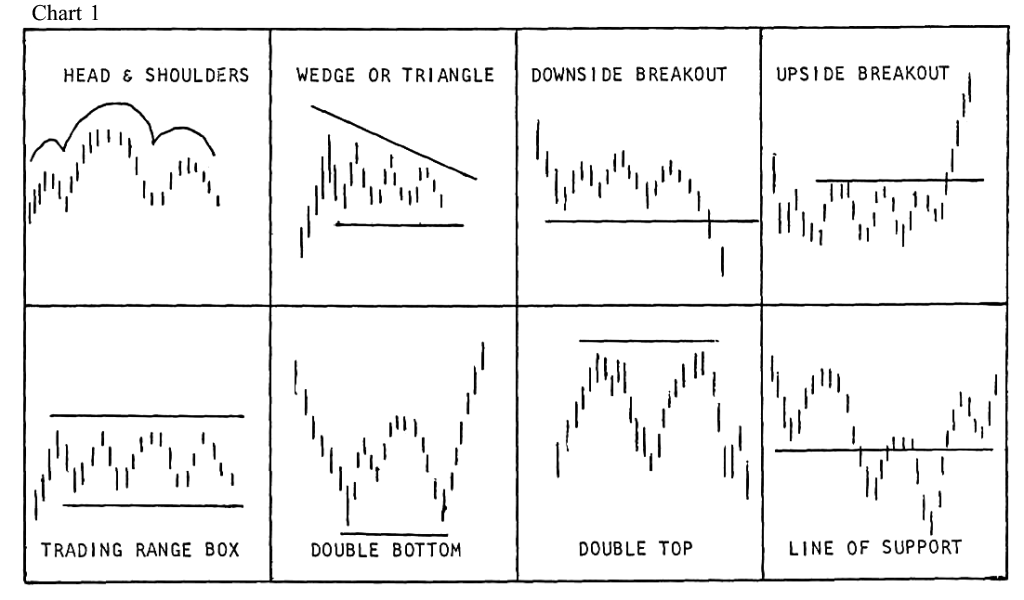

هذه هي وجهة نظر المُتمسكين بنظرية الأنماط السعرية بصورة عامة. إنهم يملؤون المخططات السعرية للأسهم، بتكوينات وأشكال مختلفة، تعكس صورة العرض والطلب الحقيقية وبالتالي يكون لها قيمة تنبؤية. إن هناك العديد من الكتب حول الرسومات البيانية التي تحتوي على أنماط سعرية قد يصل عددها لما يُقارب عدد الأسهم المتداولة في السوق. ولكن، بشكل عام، يبحث معظم رسّامي الخرائط البيانية عن بعض الأنماط السعرية الأساسية.

يُظهِر هذا الشكل العديد من الأنماط السعرية مثل “الرأس والكتفين” و”القنوات السعرية الأفقية” و”نموذج الماسة” و”نموذج الرَّايَة”. سوف تجد هذه الأنماط السعرية موضَّحة في أي من الكتب الموجودة حول سوق الأوراق المالية.

ضِع في اعتِبَارِك أن بناء الأنماط السعرية يعتمد على فرضية أنه يعكس بشكل صحيح معركة العرض والطلب. على هذا النحو، تُمكِن الأنماط السعرية المرء من تحديد التطور في صعود أو هبوط العرض والطلب. ومن المفترض أن تتكرر هذه الأنماط السعرية وأن تتنبأ بحركة السوق أو الأسهم المستقبلية. إنه بالتأكيد مفهوم جميل.

لكن هناك شيئان يزعجاني بشأن رسامي الأنماط البالية. بادئ ذي بدء، لا أعرف أي رسّام للأنماط السعرية من الأثرياء جدًا أو ممن يعملون بشكل استثنائي في السوق. فكما قال عنهم الخبير الاقتصادي “بول سامويلسون” Paul Samuelson، “لديهم جميعًا ثقوبًا في أحذيتهم”. بجدية، من بين آلاف الأشخاص الذين أعرفهم في السوق، لا يمكنني أن أُرِيكُم شخصا واحدًا يرسم الأنماط السعرية ويكسب منها المال!

والأهم من ذلك، إنه عندما ألاحظ الرسوم البيانية لنشاطات أخرى، مثل هطول الأمطار في مدينة نيويورك، أو معدل الوفيات نتيجة حوادث المرور في ولاية لوس أنجلوس، أو معدل تكاثر حيوان الوشق الكندي، فإنني أرى نفس الأنماط السعرية التي تُفَسّر العرض والطلب!

هذا أمر لا يُصدّق… عند رسم سلسلة من الأرقام التي ليس لها علاقة بالعرض والطلب (بالتأكيد لا يمكننا القول بأن هناك علاقة للعرض والطلب بعدد الوفيات في مقاطعة لوس أنجلوس) نفس الرأس والكتفين والأجنحة والأوتاد والاختراقات المنغولية تَحدُث.

إن التكرار المستمر لظهور النماذج السعرية التي تفسر العرض والطلب في ظواهر ينعدم فيها العرض والطلب يجب أن يؤدي إلى رش قدر كبير من الماء البارد على صحة أي تنبؤات قد يحاول رسَّامي هذه الانماط السعرية استحضارها.

أفترض أن صلاحية الأنماط السعرية ستتم مُنَاقَشَتُهَا لسنوات عَدِيدَة قَادِمَة. سيكون هناك أيضًا رسام أنماط سعرية محظوظ ينسب حظه إلى تلك الانماط ويكتب كتابًا أو رسالة سوقية حول تقنية رسم الأنماط السعرية الخاص به. ولكن، ما دامت هذه الأنماط تظهر في إحصاءات هطول الأمطار وسجلات الوفيات المرورية، فسوف أضطر إلى أن أبقى غير مُؤمن بها. أنني أدعوكَ للقيام بالمِثل.

ما تعلمته عن المتوسطات المتحركة

تركزت إحدى محاولاتي لتحقيق مكاسب في السوق حول استخدام المتوسطات المتحركة. لقد حَمَّسَنِي العَدِيد من المؤلفين وكُتَّاب رسائل السوق إلى الاستخدام القياسي للمتوسطات المتحركة. فَفَكَّرت في أن أجَرِّب أساليبَهُم.

المتوسط المتحرك هو ببساطة متوسط سلسلة من الأرقام. الاختلاف الوحيد هو أن المتوسط يتغير كل يوم حيث نضيف معلومات اليوم الجديد ونطرح البيانات أو المعلومات لعدد الأيام الماضية التي نقوم بتشغيل المتوسط لها. وهكذا، في متوسط 20 يومًا، نَجمَع جميع القيم لِآخَر 20 يومًا ونقسمها على 20. لجعل هذا “متوسطًا متحركًا” ننتظر حتى إغلاق الغد، نضيف هذا الرقم إلى مجموعنا ونطرح الرقم من 21 يومًا مضت ونقسم على 20.

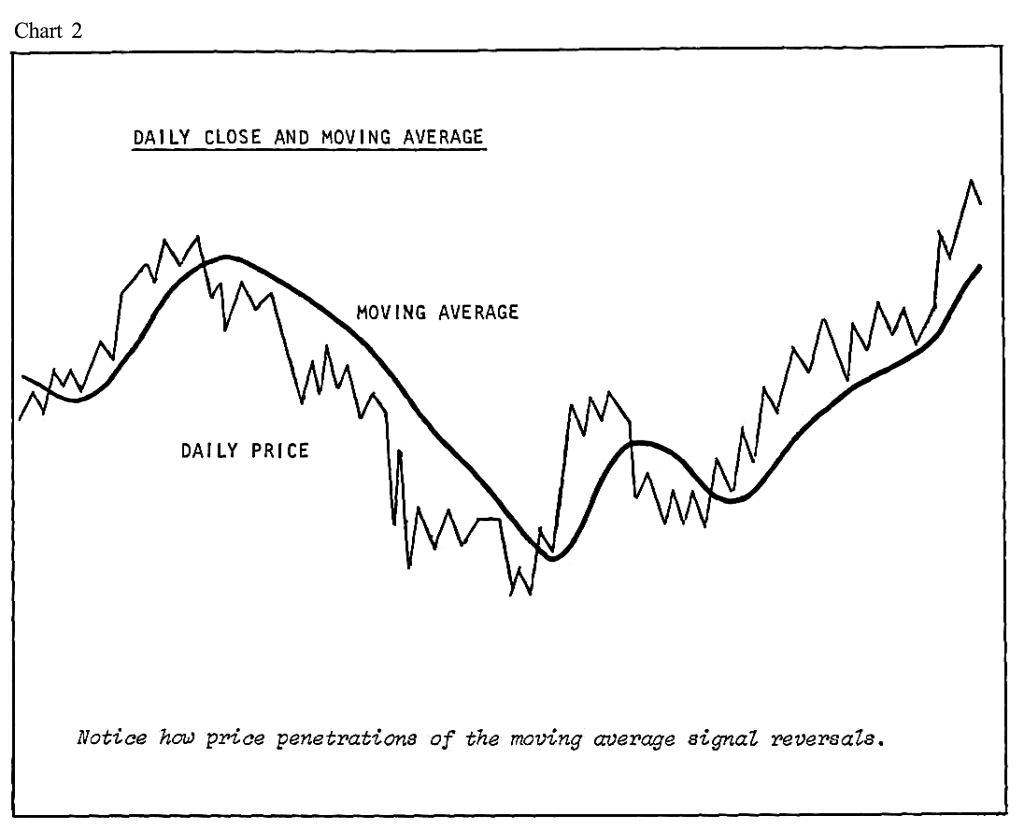

كما هو الحال مع أي متوسط حسابيّ، تمثل القيم الناتجة تجانسًا للبيانات الأولية. ألقِ نظرة على الرسم البياني المُوَضَّح هنا ويمكنك الحصول على إحساس وفهم أفضل للمتوسطات المتحركة مما يمكنني أن أُخبرك به بآلاف الكلمات.

شيء واحد ستلاحظه بسرعة هو أن المتوسط المتحرك يعمل كخط اتجاه أو نطاق من الدعم والمقاومة بالنسبة للبيانات الأولية. أيضًا، عندما ترتفع البيانات الأولية فوق المتوسط المتحرك، فإنها تستمر في الصعود. وعندما تنخفض البيانات الأولية إلى ما دون المتوسط المتحرك، ينعكس الاتجاه الصاعد وتتحرك البيانات الأولية هابطة بِحدة.

تعتمد إستراتيجيات المتاجرة بواسطة المتوسط المتحرك المعتادة على اختراق المتوسط المتحرك. وبالتالي، إذا ارتفع سعر السهم فوق المتوسط المتحرك لمدة 10 أسابيع، يتم إعطاء إشارة شراء وعندما ينخفض إلى ما دون المتوسط المتحرك لمدة 10 أسابيع، يتم إعطاء إشارة بيع. على الورق، ومع بعض الأسهم، قد تبدو الطريقة استثنائية تمامًا.

إنه لشيء المضحك ورغم ذلك، حاولت قدر استطاعتي جني أي أموال باستخدام إستراتيجية المتوسط المتحرك. كُنت في حيرة من أمري. لقد أعدتُ قراءة القواعد، لكن مرة أخرى، خَسِرت المال. أخيرًا، فهمت الأمر وكأن صاعقة برق قد ضربتني… إن إستراتيجية المتوسط المتحرك تنجح بشكل رائع عندما تعمل فقط. ولكن عندما لا تعمل، فآه يا أخي!

والأدهى من هذا، هو أن مروجي إستراتيجيات المتوسط المتحرك اختاروا الأسهم التي عمل نظامهم عليها بشكل أفضل في الماضي. لم يكلفوا أنفسهم عناء إظهار الأسهم التي لم تعمل عليها إستراتيجيتهم. كما أنهم لم يكلفوا أنفسهم عناء حمل إستراتيجيتهم إلى المستقبل. ما فعلوه هو العثور على سهم أو سهمين كان لهما حركة صعود كبيرة وحركة هبوط كبيرة. ثم يتم وضع المتوسط الخاص بهم على السهم والذي بدوره يلتقط الجزء الأكبر من كلا الحركتين الصاعدة والهابطة. أما الأسهم التي لم يكن لديها تحركات كبيرة ولكنها تحركت في حدود ضيقة لم يُظهِرُوها في نتائجهم لأنها أنتجت خسائر!

إن معظم أنظمة المتوسطات المتحركة تعتمد على متوسط 10 أسابيع. ويبقى السؤال الأهم دائمًا، هل سيعمل نظام المتوسط المتحرك، وإذا كان الأمر كذلك، فإلى أي درجة؟

ظهرت مؤخرًا مجموعة مقالات في “مجلة المحللين الماليين ” Financial Analysts Journal تناقش مختلف المتوسطات المتحركة طويلة المدى. اختارت إحدى الدراسات بشكل عشوائي ثلاثون سهما من أسهم بورصة “نيس” NYSE خلال الفترة ما بين عامي 1960 و1966 واختبرت المتوسطات المتحركة لـ 100 – 150 و200 يوم. وقد تم استخدام إشارات الدخول والخروج من الصفقات التجارية إما عن طريق اختراق المتوسط المتحرك أو الابتعاد عنه بنسبة مئوية سواء للأعلى أو للأسفل بعد الاختراق.

أدى استخدام متوسط متحرك 100 يوم بدون مُرَشِح إلى خُسارة 57٪ من رأس المال. وأدى استخدام متوسط متحرك لمدة 200 يوم إلى انخفاض بنسبة 34٪ في رأس المال الأولي. وسواء استخدم المرء متوسط متحرك 100 أو 150 أو 200 يوم بدون مُرَشِح، أو أضاف 2٪، 5٪، 10٪ أو 15٪ كمُرشِح، لكان قد خسر كل أمواله خلال فترة 6 سنوات!

في يونيو 1969، في محاولة لابتكار طريقة تداول مربحة، فقد أَجرَيت اختبارًا لـ 10 أسهم لمدة 450 يومًا في السوق باستخدام متوسطات متحركة قصيرة الأجل تبلغ 3 و4 و5 و7 و10 أيام مع مرشحات، – 3٪، -1٪، + 1٪ و + 3٪.

والنتيجة هي إنه رغم إنني استعملت ما كان في ذلك الوقت أكبر جهاز كمبيوتر في العالم، ولكنني ما زِلت غير قادر على وضع استراتيجية تداول مربحة تعتمد على طريقة المتوسط المتحرك!

ثلاث طرق جديدة لاستخدام المتوسطات المتحركة

إذا كانت أنظمة المتوسطات المتحركة قليلة القيمة، كما يوضح البحث الإحصائي أعلاه، فهل ما زال هناك طريقة للاستفادة منها؟ أعتقد ذلك.

من وجهة نظري، هناك ثلاث طرق جيدة لاستخدام المتوسطات المتحركة. الطريقة الأولى هي ببساطة مراقبة اتجاه المتوسط المتحرك وطالما أن اتجاه المتوسط المتحرك مرتفع لأعلى، افتَرِض أن السهم سيرتفع. عندما ينخفض اتجاه المتوسط المتحرك لأسفل، افتَرِض أن السهم سينخفض. بمعنى آخر، قم بشراء السهم فقط عندما يرتفع المتوسط المتحرك وقم ببيع السهم على المكشوف فقط عندما يكون اتجاه المتوسط المتحرك هابط لأسفل.

طريقة أخرى لاستخدام المتوسط المتحرك تعتمد على اختراق المتوسط المتحرك بالسعر نفسه. للوهلة الأولى قد يبدو كلامي هذا متناقضًا لأنني أظهرت للتو أن مثل هذه الاختراقات لا تنتج إشارات موثوقة للغاية.

ما أقترحه هو أن تتصرف بُناءً على إشارات من اختراق المتوسط المتحرك إذا، وفقط إذا تم استيفاء معايير فنية أو أساسية أخرى. بعبارة أخرى، بمجرد التأكد من أن السهم صعودي أو هبوطي بسبب عَامِل آخر، يمكنك بعد ذلك التصرف بُناءً على إشارات المتوسطات المتحركة. باختصار، أنت بحاجة إلى التخلص من إشارات المتوسط المتحرك السيئة. يتم ذلك من خلال تطوير مجموعة من المعايير التي يجب أن تتحقق أولاً قبل أن تتصرف بُناءً على أي إشارة يُصدرها نظام المتوسط المتحرك. في الواقع، فإن إشارة المتوسط المتحرك هي المؤشر الأخير بالنسبة لاتخاذ قرار البيع أو الشراء وذلك ببساطة لأنها بمثابة إعلان بأن الاتجاه قد انعكس بالفعل.

الطريقة الثالثة لاستخدام المتوسط المتحرك تتضمن استخدامه لقياس عزم حركة السهم أو لقياس الدورات التوافقية. وهذا موضوع أكثر عُمقًا وسيتم مناقشته بالتفصيل لاحقًا.

ما تعلمته عن التحليل المالي

من المنطقي أنه إذا كان المركز المالي للشركة في موقف متقدم، فإن سعر السهم سيحقق صعودا جيدًا. المشكلة الوحيدة هنا هي تحديد مَاهِيَّة الأساسيات المالية التي قد تؤدي إلى صعود أو هبوط، تلك الشركة أو الصناعة، في ذلك الوقت.

إن بعض أقوى الأسهم من حيث موقفها المالي لم تتقدم أو تنخفض أبدًا، بينما قيمة بعض الأسهم ذات المراكز المالية السلبية قد تضاعفت ثلاث مرات!

قبل عدة سنوات، كان هناك سهم صغير ساخن في “وول ستريت” يسمى “المواسم الأربعة” Four Seasons. كان السهم من حيث تحليله المالي لا يصلح سوى للبيع على المكشوف والكثير من المتاجرين كانوا على دراية بذلك. ولكن مؤشرات التحليل المالي السلبية للسهم لم تمنعه من التضخم، من سعر 20 إلى أكثر من 100! بعد حوالي عامين من الارتفاع الكبير في الأسعار، سيطرت مشاكل الشركة المالية عليها فتقدمت بطلب لإعلان إفلاسها. ولكن خلال كل تلك الفترة، تعرض المُضاربون الذين باعوا السهم على المكشوف في منطقة 20 دولارًا و30 دولارًا و50 دولارًا و60 دولارًا و70 دولارًا للخسارة و “قدموا” هم أيضًا طلبات لإعلان إفلاسهم.

شركة “جنرال موتورز” General Motors هي حالة جيدة أخرى للدراسة. لا يمكن أن تكون التوقعات طويلة المدى لـ “جنرال موتورز” سيئة للغاية. ومع ذلك، حققت “جنرال موتورز” أعلى مستوى لها على الإطلاق في عام 1965 ولم تُشَارِك مُطلقًا في أي حركة صاعدة كبيرة منذ ذلك الحين. مرارًا وتكرارًا، سترى العديد من الأسهم ذات الأداء المالي الصاعد تنخفض في قيمتها السوقية بينما تتجه الأسهم ذات الأداء المالي الهابط إلى القمر!

كيف تتحقق من سلامة التحليل المالي للسهم

بعد كل أبحاثي، لم أجِد سوى مقياسين موثوقين للقيمة المالية للسهم. أحدهما يهتم بالعائدات، والآخر يهتم بمعدل نمو الشركة.

تحقق من العائد

يعتبر العائد على السهم أول وأهم الأرقام المالية. وبشكل عام، فإن العائد المنخفض يؤدي لتكوين اتجاه هبوطي للسهم والعائد المرتفع يؤدي لتكوين اتجاه صعودي. ولكن ما هو العائد المنخفض لأي سهم؟ إن أفضل طريقة للوصول لهذا الرقم هي من خلال التحقق من السجل التاريخي للسهم لمدة 10-20 سنة. فبدون أي استثناء تقريبًا، سترى أن جميع القمم الرئيسية للأسهم تأتي في وقت انخفاض العوائد وعادة ما يكون هذا العائد المنخفض متماثلًا تقريبًا في جميع القمم.

على نفس المنوال، عادة ما يتم العثور على القيعان الهامة للسهم عندما يحقق السهم عائد مرتفع ودائمًا ما يكون نَفس المستوى من العائد بالنسبة لكل القيعان. وبالتالي، يمكننا تحديد مستويات عائد مقومة بأعلى من قيمتها وبأقل من قيمتها لكل سهم بُناءً على السجل التاريخي لهذا السهم.

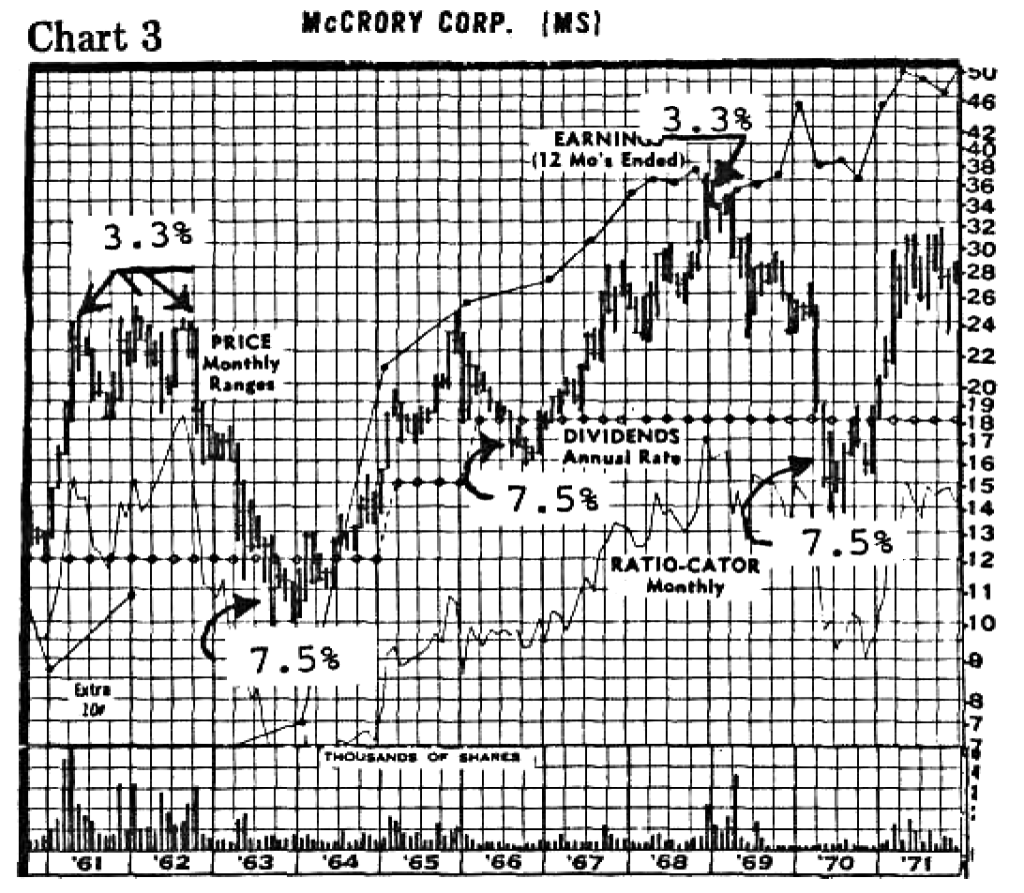

يوضح الرسم البياني رقم ثلاثة أحد الأمثلة. لاحظ كيف أن جميع القمم تأتي بعوائد منخفضة بنفس القيم تقريبًا.

وماذا عن القيعان؟ الأمر عكس ذلك تمامًا، حيث تأتي جميع القيعان في وَقت تكون فيه العوائد مرتفعة وتتميز جميع القيعان بنفس المستوى العام من العائد المرتفع.

يجب أن يأتي قرار البيع على المكشوف من الأسهم التي تُظهِر عوائد تاريخية منخفضة للغاية. أما الأسهم المرشحة للشراء فيجب أن تُظهِر عوائد مرتفعة.

تَذَكَّرَ أن أعلى وأدنى معدل للعائد على سهم ما، على سبيل المثال “أي بي إم”، لن يكون هو نَفس مستوى العائد المطلوب لسهم آخر، على سبيل المثال “جي إم”. لأن الأمر متعلق بالسجل التاريخي لكل سهم على حِدَا.

كيفية تحديد معدل نمو الشركة

هناك طرق عديدة جيدة للنظر إلى النمو المالي للشركة. أكثرهم شيوعا هي طريقة مُكرر الربحية. تسعى طريقة أخرى إلى تحديد معدل نمو الشركة، بينما تُوجِه طرق أخرى النظر إلى صافي المبيعات. كل هذه الطرق، إلى حد ما، مفيدة ولكنهم عادة لا يمنحوننا صورة معقولة للمقارنة بين سهم وآخر.

ولكن “مُعادلة وقت الدفع” تحل هذا.

ستقوم هذه المعادلة البسيطة بحساب عدد السنوات التي سيستغرقها تراكم عوائد السهم على الوصول لنفس قيمة السهم الحالية. فلنفترض أن ربحية سهم ما هي 1.5 دولار، ومعدل نمو الأرباح السنوي هو 20%، أما سعره الحالي فهو 30 دولار. لذلك فسوف يستغرق الأمر 16 عاما حتى تتساوى الأَربَاح المُرَكَّبَة مع القيمة السوقية الحالية للسهم.

دعونا نأخذ سهمًا آخر يحقق عائد مقداره 1.0 دولار للسهم، ومعدل نموه 15٪ سنويا وسعره السوقي الحالي 3 دولارات للسهم. سنجد أنه من حيث النمو السنوي، لا يبدو هذا استثمارا جيدًا. ولكن مدة الدفع لهذا السهم لا تتجاوز الـ 9 سنوات! لذلك فإنه يمثل استثمار أفضل من السهم الأول. فكلما انخفض رقم الدفع هذا، تمت عملية الاستثمار على أساس مالي أفضل.

كيف اكتشفت مفهوم المليون دولار

كما يمكنك أن تقول، لقد أنفقت قدرًا كبيرًا من المال والجهد على البحث في محاولة لحل لغز السوق. الشيء الوحيد الذي كان يرفرف دائمًا في الجزء الخلفي من ذهني أثناء النظر إلى الأنماط السعرية، المتوسطات المتحركة والقوائم المالية هو هذا: كل هذه الأشياء في حد ذاتها لا تجعل الأسعار تتحرك صعودًا أو هبوطًا.

فبِغَضّ النَّظَر عن مدى تفاؤل التحليل الفني للسهم أو مدى تألق معدل نموه ورقم العائِد الخاص بالسهم، فإن هذه الأشياء لا تؤثر ولا يمكن ضمان تأثيرها على الأسعار!

ثم هَبَطَت علىّ الفكرة… إن الشيء الوحيد الذي يمكن أن يجعل سعر السهم يتحرك هو عدم التوازن بين المشترين والبائعين. إنها فكرة بسيطة على هذا النحو. عندما يكون هناك مشترين أكثر من البائعين، فإن الأسعار سترتفع. وعلى العكس من ذلك، فعندما يكون هناك بائعين أكثر من المشترين، تنخفض الأسعار… وذلك بغض النظر عن أي أساسيات أخرى!

وعلى الرغم من أن هذا المفهوم قد يبدو بسيطًا، إلا أن الأمر قد استغرق مني عدة سنوات من البحث للوصول إلى طريقة عملية لفهم العلاقة ما بين المشترين والبائعين، وكذلك لإيجاد طرق لتحديد الفَرق ما بين أداء المستثمرين المحترفين والمُضاربين الهواه.

بعد أن أَدرَكت أن اختلال التوازن بين المشترين والبائعين هو الذي يؤثر على حركة الأسعار، بَدَأَت في دراسة المجموعات المختلفة من الأشخاص في السوق، مثل صِغار المُضاربين، كِبار المستثمرين وتجار قاعة التداول، إلخ.

من خلال هذه الدِّرَاسَات، اِكتَشَفت طريقة موثوقة تُقَسِّم نشاط البيع والشراء اليومي لأي سهم إلى العدد التقريبي للأسهم المشتراة والمباعة في ذلك اليوم. هذه الطريقة، في الواقع هي معادلة دقيقة، تخبرني في نهاية كل يوم عن عدد الأسهم التي في جانب الشراء وعدد الأسهم التي كانت في جانب البيع. ومن خلال هذه الأرقام، يمكنني البدء في تحليل معركة العرض والطلب.

لقد اِكتَشَفت أيضًا أن هناك نمط سعريّ مُحدد يشير إلى ما إذا كان السهم يخضع للتجميع أم للتوزيع الاحترافي. هذا النمط بسيط للغاية، ولا علاقة له بتشكيلات الأنماط السعرية التقليدية. كذلك فإن عملية مقارنة هذا النمط على الرسوم البيانية للأسهم المختلفة تُخبرنا عن تلك الأسهم التي خضعت لعمليات شراء مكثفة وهي في أيدٍ قوية، وكذلك الأسهم التي خضعت لعمليات بيع احترافية وهي في يدِ مشترٍ ضعيف.

ثلاثة عشر نقطة من المكسب خلال الأسبوع الماضي

دعني أُخبِرك أولاً أن تلك الطريقة ذات المرحلتين لتحليل التجميع والتوزيع ليست معصومة عن الخطأ. لقد ارتكبت القليل من الأخطاء، ولكن بشكل عام، فقد صنعت لي هذه الطريقة العجائب.

في الأسبوع الماضي فقط، بدا أن أسهم شركة “ماكدونالدز”، التي تصنع الهامبرغر، تحت تأثير تجميعي كبير وذلك على الرغم من الانهيار الحاد في السوق. قالت أرقامي إن السهم جاهز لِتَحَرُّك صُعُودِي. لقد وضعت طلبي لشراء 1000 سهم بسعر 49 دولارًا. كانت جميع مقاييس التراكم صاعدة بشكل لافت على الرغم من ضعف السوق. تم تسعير هذا السهم لحركة صاعدة.

وحاليًا أثناء كتابتي لهذه الكلمات، بعد سبعة أيام عمل في السوق، تُبَاع أسهم “ماكدونالدز” عند 62، بزيادة تزيد عن الـ 13 نقطة من توصية الشراء الخاصة بي والتي جاءت في المدى ما بين 49 – 50 دولار. يعتمد مفهوم المليون دولار، المكون من جزأين، على أساس أن أسعار الأسهم تتقدم إذا، وفقط إذا، كان هناك مشترين أكثر من البائعين وتنخفض إذا، وفقط إذا، كان هناك بائعين أكثر من المشترين.

نقوم بتحليل متلازمة البيع والشراء بطريقتين صحيحتين إحصائياً للكشف عن التجميع والتوزيع الاحترافي. سوف اعطيك المعادلة والنماذج الدقيقة بعد لحظات، ولكن عليك أولا أَن تَفهم أهمية تأثير العرض والطلب على التنبؤ بأسعار الأسهم.